Payment for Order Flow (PFOF)

In den letzten Jahren haben sich kostenlose Sparpläne oder Wertpapierhandel für 1€ Gebühren großer Beliebtheit erfreut.

Möglich machen diese geringen Gebühren der Payment for order Flow (PFOF). Auf Deutsch wird der PFOF auch Zahlungen für Auftragsvermittlung genannt. Welche Auftragsvermittlung geht es und wie verdienen die Neo-Broker damit Geld?

- Im Payment for Order Flow (PFOF) erhalten Broker (wie z.B. Scalable Capital oder Trade Republic) Geld dafür, dass sie Aufträge der Anleger:innen an bestimmte Handelsplätze übergeben.

- Anleger:innen können durch schlechtere Spreads an den Handelsplätzen benachteiligt werden.

- Die negativen Auswirkungen vom Payment for Order Flow sind vor allem bei kleineren Beträgen und typischen Handelszeiten gering.

- Ab 2026 ist der PFOF in der EU verboten. Die erwarteten Auswirkungen sind gering.

- Rückvergütungen im Rahmen des PFOF können alle Broker (nicht nur Neobroker) erhalten. Manche Broker geben diese an Anleger:innen weiter.

In diesem Artikel geben wir einen Überblick zum PFOF und die versteckte Kosten von Brokern - und klären, welche Auswirkungen das EU-Verbot des Payment for Order Flows ab 2026 hat.

Definition: Payment for Order Flows

Erstmal gehen wir den Prozess des Payment for Order Flows an einem fiktiven Beispiel durch. Maria nutzt einen Neo-Broker (z.B.Trade Republic) und möchte eine Aktie für 100€ kaufen.

PFOF ganz einfach erklärt: fiktives Beispiel

- Maria möchte eine Aktie kaufen und gibt den Auftrag bei Trade Republic ein. Trade Republic könnte den Auftrag nun an verschiedenen Handelsplattformen ausführen.

- Trade Republic hat eine Vereinbarung mit der Handelsplattform Lang & Schwarz. Marias Auftrag wird also bei Lang & Schwarz ausgeführt.

- Maria erhält ihre Aktie. Trade Republic erhält Geld von Lang & Schwarz, dafür dass der Auftrag von Maria dort ausgeführt wurde (und nicht an einem anderen Handelsplatz, wie z.B. gettex).

Der Prozess, dass Lang & Schwarz Geld für den Auftrag an Trade Republic bezahlt ist der Payment for Order Flow.

Das ist es nicht unbedingt. Allerdings verdienen Handelsplattformen ihr Geld damit, dass sie die Aktien etwas teurer ausgeben. (s. Abschnitt zu "Spread")

Bei einer anderen Plattform, hätte Maria die gleiche Aktie zum gleichen Zeitpunkt also vielleicht günstiger bekommen können.

Grundlagen: warum gibt es überhaupt einen Payment for Order Flow?

Verschiedene Handelsplätze und Market Maker konkurrieren miteinander. Je mehr Volumen sie abwickeln, desto mehr Umsatz verbuchen sie.

Daher zahlen manche Handelsplätze bzw. Market Maker den Brokern dafür Geld, dass diese möglichst viele Aufträge über ihrem Handelsplatz ausführen. Dieses "Kickback" wird Payment for Order Flow genannt. Die Rückvergütung aus dem PFOF können die Broker entweder an die Anleger:innen auszahlen, oder selbst behalten. Die Neo Broker behalten in der Regel die Rückvergütung, um damit ihre Kosten zu decken.

Was ist ein Handelsplatz bzw. ein "Market Maker"?

Der Handelsplatz oder die Börse ist der Ort wo Wertpapiere gehandelt werden. Für einen Handel braucht es immer zwei Parteien: die verkaufende und die einkaufende Seite.

Market Maker sorgen dafür, dass ein Verkauf oder Kauf möglichst immer stattfinden kann, selbst wenn kurzfristig nur eine Partei zur Verfügung steht. Sie sind dann die Gegenpartei und müssen daher Bestände der Aktien halten. Deswegen sind dies meist große Finanzinstitutionen wie Banken oder Broker und von der Börse.

Market Maker verdienen ihr Geld über den Spread. Um den Spread möglichst klein zu halten, gibt es je nach Börse verschiedene Market Maker, die in Konkurrenz stehen. [2,3]

Was ist der Spread bzw. Brief- und Geldkurs?

Wenn du ein Wertpapier verkaufen oder kaufen möchtest, sieht du verschiedene Preise. Es gibt einen Briefkurs (Bid) und den Geldkurs (Ask). Die Differenz dazwischen ist der Spread.

Den Geldkurs erhältst du, wenn du ein Wertpapier verkaufst und den Briefkurs, wenn du das Wertpapier kaufst. An der Differenz verdienen die Market Maker.

Dieser Spread ist an unterschiedlichen Handelsplätzen unterschiedlich groß.

Für dich ist es besonders gut, wenn die Spreads möglichst klein sind - denn dann zahlst du ja weniger beim Einkauf bzw. verdienst mehr beim Verkauf.

Mehr dazu im Glossar zu nachhaltigen Finanzen von kinu: Definition Spread

Was bedeutet der PFOF für uns als Anleger:in?

Die niedrigen Kosten und das breite Produktangebot konnten Neo-Broker vor allem durch die Rückvergütungen des PFOFs einführen. Kostenlose ETF-Sparpläne sind zum Standard geworden und Kleinanlegerinnen haben mehr Möglichkeiten zu investieren. Aber sind die Kosten durch höhere Spreads einfach nur intransparenter geworden?

Mit einigen Tipps, lassen sich die negativen Folgen des PFOF vermeiden.

- Offizielle Börsenhandelszeiten beachten: Solange viel Volumen gehandelt wird, desto geringer fallen die Spreads aus. Spreads sind in der Regel während dieser Zeiten am engsten, da eine hohe Liquidität an den Märkten herrscht. Handel außerhalb dieser Zeiten kann zu höheren Spreads führen und uns somit teurer zu stehen kommen.

Die Öffnungszeiten der Börsen (z.B. XETRA, Frankfurt und Stuttgart) sind wochentags meist zwischen 9:00 Uhr und 17:30 Uhr. Viele US-Amerikanischen Aktien werden am deutschen Nachmittag, ab 15:30 Uhr gehandelt. - Nicht verleiten lassen: Durch die niedrigen Transaktionskosten solltest du dich nicht verleiten lassen, Käufe zu tätigen, die du dir nicht gut überlegt hast.

- Stop-Limits nutzen: Insbesondere, wenn du während der Öffnungszeiten keine Zeit hast, um dich um die Investitionen zu kümmern (Arbeit ruft), solltest du Limit-Orders nutzen. Somit kannst du angeben, wie viel du maximal zahlen möchtest bzw. wie viel du mindestens erhalten willst. Dann wird die Order erst ausgeführt, wenn der Preis erreicht ist - und nicht zum möglicherweise teurem Spread außerhalb der Börsenzeiten.

- Bei großen Investitionssummen den Spread vergleichen und gegebenenfalls einen anderen Handelsplatz wählen. Dies geht allerdings nicht bei allen Brokern.

Kritik am Payment for Order Flow

Die lauteste Kritik am PFOF ist

- Intransparenz: denn die tatsächlichen Kosten einer Order sind schwieriger zu ermitteln, wenn die Rückvergütung nicht an den Anleger:innen erstattet werden. Sie können sich nicht sicher sein, dass der Auftrag an dem günstigsten Handelsplatz ausgeführt wird. [5,6]

- Interessenskonflikt: Wenn der Broker von einer Börse eine Rückvergütung erhält, an einer anderen der Auftrag aber im Sinne der Kundin besser platziert werden könnte, entsteht beim Broker ein Interessenskonflikt.

- Zocken und kopfloses Trading wird durch das PFOF beflügelt, denn nur dadurch können so geringe Order-Gebühren überhaupt entstehen. Und ohne diese geringen Ordergebühren würden (unerfahrene) Anlegerinnen besser überlegt und langfristiger investieren [6]

EU-Verbot des Payment for Order Flows

Die Europäische Union hat beschlossen, Payment for Order Flow (PFOF) zu verbieten, um die Marktintegrität zu stärken und die Interessen der Anleger besser zu schützen.

Bis 2026 dürfen deutsche Unternehmen in Deutschland noch die PFOF-Praxis nutzen: "Mitgliedstaaten, in denen PFOF bereits praktiziert wurde, [wird] die Möglichkeit eingeräumt, die ihrer Rechtshoheit unterliegenden Wertpapierfirmen von dem Verbot auszunehmen, sofern PFOF nur Kunden in diesem Mitgliedstaat angeboten wird. Die Praxis muss jedoch bis zum 30. Juni 2026 abgeschafft werden."[9]

Dieses Verbot, das im Rahmen einer Überarbeitung der Finanzmarktregulierung (MiFID II) vorgeschlagen wurde, zielt darauf ab, potenzielle Interessenkonflikte zu beseitigen, die entstehen, wenn Broker Aufträge an Market Maker weiterleiten, die ihnen dafür Gebühren zahlen.

Die EU-Kommission argumentiert, dass solche Praktiken die Broker dazu verleiten könnten, nicht im besten Interesse ihrer Kunden zu handeln, indem sie beispielsweise Aufträge an den Market Maker mit der höchsten Gebühr senden, anstatt den besten Preis für ihre Kunden zu suchen.

Das Verbot soll eine transparentere und gerechtere Handelsumgebung schaffen, indem sichergestellt wird, dass Entscheidungen zum Routing von Aufträgen ausschließlich auf der Suche nach dem bestmöglichen Ergebnis für den Kunden basieren.

Das Geschäftsmodell von Neo-Brokern

Die modernen Broker haben viele Namen: Online Broker, Filialbroker, Discount Broker und seit neustem (😅) die Neo Broker.

Wir meinen damit die Fintech-Start-ups, die sich auf den Handel mit Wertpapieren spezialisiert haben, etwa wie Trade Republic↗, Scalable Capital ↗ oder Finanzen.net zero↗.

🏆 Finanzen.net zero ist der Testsieger in der Broker-Empfehlung von kinu.earth.

Sie verfügen in der Regel nicht über eine eigene Banklizenz und verwahren daher die Wertpapiere nicht selbst. Stattdessen arbeiten sie mit einer Depotbank zusammen, die diese Aufgabe für sie übernimmt. Neo-Broker sind also im Wesentlichen eine Schnittstelle zwischen den Investoren und dem Finanzsystem.

Warum können die Fintechs kostenlose oder so geringen Ordergebühren anbieten und dennoch Gewinn erzielen?

- Weil sie weniger Fixkosten haben und

- stärker durch das Prinzip des Payment for Order Flows entlohnt werden.

Geringere Fixkosten bei Neo Brokern

Moderne Technologie, Digitalisierung und Automatisierung gepaart mit weniger persönlichen Service führt zu geringeren Kosten im Vergleich zu etablierten Banken und Online-Brokern.

Die wichtigsten Gründe für die Kostenersparnis bei Neo-Brokern sind:

- Die fintechs haben kein veraltetes IT-System, welches sie kostspielig unterhalten müssen und nur mühselig erweitern können.

- Die App-Broker haben die wichtigsten Prozesse automatisiert, während herkömmliche Banken manchmal noch auf Sachbearbeiter:innen angewiesen sind.

- Neo-Broker bieten weniger Service und persönliche Betreuung an und sind nur per E-Mail erreichbar.

- Manche der Fintechs haben keine eigene Banklizenz, sondern nutzen die Infrastruktur einer Depotbank. Einige Anbieter, wie z.B. Trade-Republic besitzen allerdings mittlerweile eine Banklizenz, auch um die Debit-Karte anzubieten)

Diese Ersparnis allein erklärt allerdings nicht den Preisunterschied von teils 20 € oder mehr pro Order im Vergleich zu herkömmlichen Brokern. Deswegen müssen wir auch die Einkommensseite genauer betrachten.

Die Einkommensquellen der Neo-Broker

Eine der Haupt-Einkommensquellen von Neo-Brokern ist der oben erklärte Payment for Order Flow.

Ein Beispiel für eine solche Partnerschaft ist die Zusammenarbeit zwischen Trade Republic und der Handelsplattform Lang & Schwarz. Alle Kauf- und Verkaufsorders von Trade Republic werden über Lang & Schwarz abgewickelt, wofür Trade Republic eine Rückvergütung erhält.

Neben dem "Payment for Order Flow" gibt es noch weitere Einkommensquellen für Neo-Broker.

Dazu gehören exklusive Deals mit Handelsplattformen und ETF-Anbietern. Durch solche Deals erhalten die Broker eine Vergütung dafür, dass sie exklusiv bestimmte Produkte anbieten. Dies ermöglicht es den Brokern, ihren Kunden ein breiteres Produktangebot zu bieten und gleichzeitig zusätzliche Einnahmen zu generieren.

Andere Anbieter haben auch Abomodelle (z.B. Scalable Capital), bei denen Kund:innen monatliche Gebühren zahlen.

Zuletzt können Neobroker auch an den Geldreserven der User und den steigenden Zinsen verdienen. Trade Republic hat dafür eine Visa-Card mit Saveback eingeführt.

Fazit

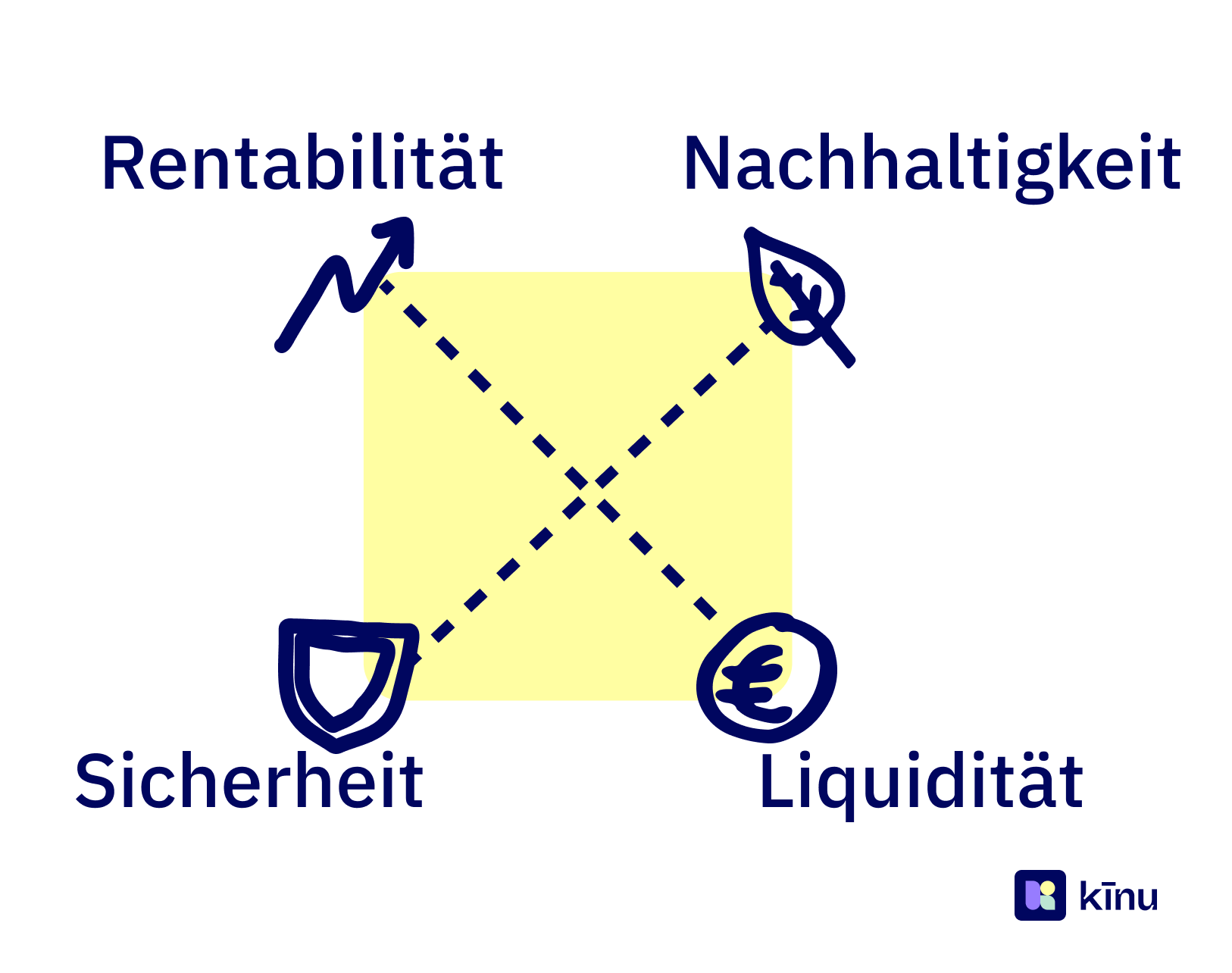

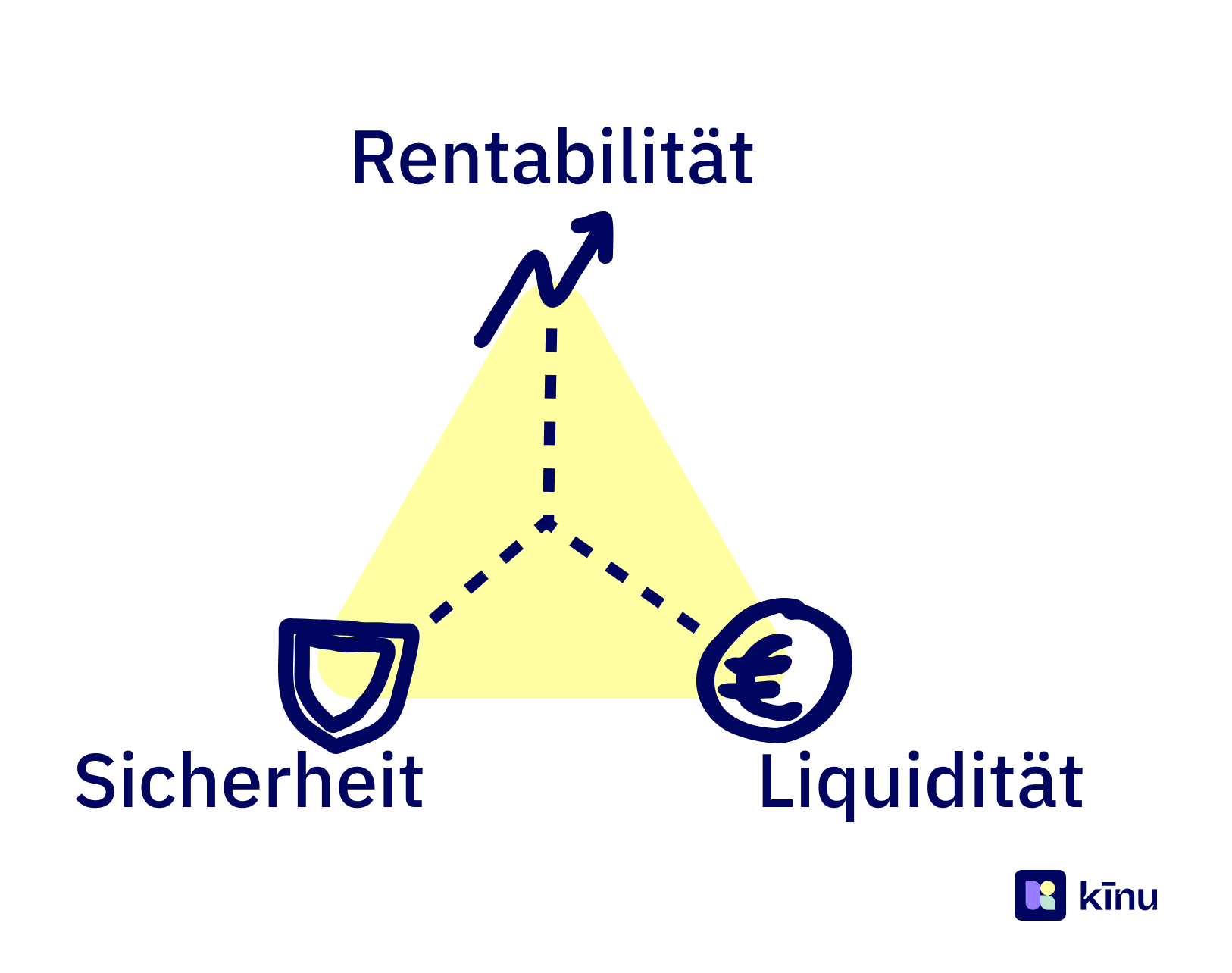

Wenn du langfristig investierst, vielleicht sogar in (nachhaltige) ETFS, sind die kostenlosen Sparpläne eine gute Wahl, egal ob mit oder ohne Payment for Order Flow.

Bei großen Summen und in Randzeiten, solltest du hingegen genau hinsehen. Dort kann der durch den PFOF erhöhte Spread zu einer teureren Transaktion führen.

Ich bin aber sehr zuversichtlich, dass auch nach dem Verbot in 2026 durch die Europäische Union weiterhin Investitionen mit kleinen Beiträgen möglich sind. Die Neobroker erschließen bereits weitere Einkommensquellen und die Vorteile effizienter digitaler Prozesse bleiben bestehen.

Kleingedrucktes und weiterführende Infos

- Payment for Order Flow | Wikipedia (Englisch)

- Was macht ein Market Maker? | Finanzfluss

- Market Maker | Wikipedia

- Geld-Brief-Spanne: Spread (Wirtschaft) | Wikipedia

- PFOF-Aus: "Die EU schadet damit vor allem jungen Menschen" | Capital

- „Ein PFOF-Verbot wird zum Wohle des Kunden sein“ | Capital ⚠️ Der Interviewpartner ist Geschäftsführer einer Plattform, die keine Rückvergütung im Rahmen vom PFOF erhält.

- Payment for Order Flow | BaFin

- EU agrees deal on securities rules that includes ban on broker commission | Reuters (Englisch)

- Kapitalmarktunion: Rat und Parlament einigen sich auf Vorschlag zur Stärkung der Transparenz von Marktdaten | Europäischer Rat

Kommentare ()