Best-in-Class-Prinzip

"Best-in-Class" bedeutet, dass etwas das Beste in der jeweiligen Kategorie ist. Bei Finanzen heißt dies, die besten oder nachhaltigsten Unternehmen der Branche auszuwählen. 👉 Zur Definition

Die Finanzbranche liebt es, neue Begriffe zu erfinden. Und so ist dir im Zusammenhang mit nachhaltigen Investitionen bestimmt auch das „Best-in-Class”-Ansatz untergekommen.

Wir schauen uns die Definition von Best-in-Class an und prüfen, wie nachhaltig die Geldanlagen damit wirklich sind.

Definition von Best-in-Class

Ganz allgemein bedeutet "Best-in-Class", dass etwas das Beste in der jeweiligen Klasse oder Kategorie ist. Es bezieht sich auf Produkte, Dienstleistungen oder Unternehmen, die in Bezug auf Qualität, Leistung oder andere Kriterien als führend in ihrer Branche oder Kategorie angesehen werden.

Meistens wird das Best-in-Class-Prinzip jedoch genutzt, um die nachhaltigsten Anleihen und Unternehmen der jeweiligen Branche zu identifizieren. Das ist besonders bei der Zusammenstellung von Fonds mit vielen verschiedenen Unternehmen nützlich.

Best-in-Class bei nachhaltigen Geldanlagen

Bei der Best-in-Class-Anlagestrategie, wird gezielt in Unternehmen oder Vermögenswerte investiert, die in ihrer Branche als führend in Nachhaltigkeit und Ethik sind.

Die nachhaltigsten und sozialverträglichsten Unternehmen im Vergleich zu allen Unternehmen derselben Branche.

Beispiel Automobilbranche: Mit dem Best-in-Class-Ansatz werden nur Unternehmen verglichen, die Autos bauen. Das nachhaltigste Automobilunternehmen ist dann Best-In-Class.

Es handelt sich um eine Anlagestrategie, die den Fokus auf Unternehmen legt, die in ihrer Branche oder Kategorie besonders fortschrittliche Nachhaltigkeitspraktiken, soziale Verantwortung und eine starke Unternehmensführung (Governance) aufweisen.

Die Auswahl der "Best-in-Class"-Unternehmen erfolgt durch eine Bewertung anhand von ESG-Kriterien. Hierbei werden Unternehmen ausgewählt, die in den Bereichen Umweltschutz (Environment), Soziales (Social) und Unternehmensführung (Governance) besonders gut abschneiden. Beispiele für positive ESG-Kriterien können sein:

- Umweltschutz: Reduzierung des CO₂-Ausstoßes, Energieeffizienz, verantwortungsbewusster Umgang mit natürlichen Ressourcen, Förderung erneuerbarer Energien, umweltfreundliche Produktionsprozesse.

- Soziales: Förderung von Mitarbeiterrechten, Vielfalt und Inklusion, gesellschaftliches Engagement, faire Arbeitsbedingungen und Lieferkettenmanagement.

- Governance: Transparenz in der Unternehmensführung, verantwortungsvolle Unternehmensstrategie, unabhängige Aufsichtsgremien, Offenlegung von Risiken und Chancen.

Durch die "Best-in-Class"-Anlagestrategie können Investoren ihr Portfolio gezielt auf Unternehmen ausrichten, die nicht nur finanziell erfolgreich sind, sondern auch einen positiven Beitrag zu Umwelt und Gesellschaft leisten.

Diese Art der nachhaltigen Geldanlage soll es ermöglichen, die Geldanlage mit eigenen Werten und finanziellen Zielen zu vereinen.

Best-in-Class für nachhaltige Fonds und grüne ETFs

Der "Best-in-Class" Ansatz wird häufig für Fonds und ETFs (Exchange-Traded Funds) im Bereich der nachhaltigen Geldanlagen genutzt. Diese Fonds und ETFs werden oft als "nachhaltige Fonds", "grüne ETFs" oder "ESG-Fonds" bezeichnet, da sie speziell darauf ausgerichtet sind, Unternehmen auszuwählen, die in Bezug auf Umweltschutz, Soziales und Governance (ESG-Kriterien) führend sind.

Ein nachhaltiger Fonds oder ETF, der den "Best-in-Class" Ansatz verfolgt, investiert in Unternehmen, die in ihren Branchen als die besten in Bezug auf ESG-Aspekte gelten.

Die Auswahl der Unternehmen für den Fonds oder ETF erfolgt in der Regel anhand einer Analyse der ESG-Kriterien (oftmals auch durch externe Rating-Agenturen). Dabei werden Unternehmen ausgewählt, die in den Bereichen Umweltschutz, soziale Verantwortung und Unternehmensführung besonders gut abschneiden.

Diese Bewertung kann von Fondsgesellschaften oder spezialisierten Ratingagenturen durchgeführt werden, die die Nachhaltigkeitsleistung der Unternehmen bewerten und in ESG-Ratings zusammenfassen.

Vorteile von Best-in-Class Ansätzen

Sowohl für Gesellschaft und Investor:innen als auch für die bewerteten Unternehmen hat das Best-in-Class Prinzip Vorteile:

- Positive Signalwirkung: Durch die Nachfrage nach nachhaltigen Investitionen können Investoren ein Signal an Unternehmen senden, dass sie nachhaltige Praktiken und transparente Geschäftsmodelle unterstützen. Dies kann dazu beitragen, dass immer mehr Unternehmen Nachhaltigkeit in ihre Strategie integrieren.

- Nachhaltige Wertentwicklung: Unternehmen, die in Bezug auf Umweltschutz, Soziales und Governance führend sind, haben oft langfristig bessere Chancen, finanziell erfolgreich zu sein. Nachhaltige ETFs (die oft Best-in-Class nutzen) schneiden finanziell besser ab als konventionelle.

- Risikoreduzierung: ESG-Kriterien als Datengrundlage die Best-in-Class-Auswertung ist primär für das Risikomanagement entwickelt worden. Wenn ein Unternehmen nachhaltig und sozialverantwortlich handelt, sinkt die Gefahr, dass durch Regulatorik oder Strafen Schaden für Investor:innen entsteht.

- Einfachheit und Diversifikation: bei Geldanlagen ist die Diversifikation zur Risikominimierung wichtig. Durch den Best-in-Class-Ansatz ist es einfach möglich über verschiedene Branchen und Regionen hinweg nachhaltige Unternehmen zu identifizieren

Nachteile von Best-in-Class-Ansätzen

Mit dem Best-in-Class-Ansatz kann ein Ölunternehmen in einem nachhaltigen Fonds enthalten sein, nämlich dann, wenn es das nachhaltigste aller Ölunternehmen ist.

Trotz der vielen Vorteile, die der "Best in Class" Ansatz bei nachhaltigen Geldanlagen bietet, gibt es auch einige potenzielle Nachteile, die Investoren berücksichtigen sollten:

- Kritische Unternehmen können als nachhaltig deklariert werden: der wohl größte Nachteil von Best-In-Class Ansätzen ist, dass die jeweilige Klasse nicht nachhaltig oder ethisch kritisiert sein kann. Mit dem Best-in-Class-Ansatz kann ein Ölunternehmen in einem nachhaltigen Fonds enthalten sein, nämlich dann, wenn es das nachhaltigste aller Ölunternehmen ist. Gleiches gilt für Waffenproduzenten, Atomstrom- oder Fleischproduzenten.

💡 Dagegen helfen Negativkriterien, die bestimmte Branchen ausschließen!

- Subjektive Bewertungskriterien: Die Definition von "Best in Class" kann je nach Fondsgesellschaft, Rating-Agentur oder Investor:in variieren. Es gibt keine einheitlichen und standardisierten Bewertungskriterien, was zu subjektiven Einschätzungen führen kann. Investor:innen müssen daher darauf vertrauen, dass die Bewertung der ESG-Kriterien objektiv und zuverlässig ist - und tief in Dokumenten nach den Kriterien suchen.

- Mangelnde Transparenz: Obwohl viele nachhaltige Fonds und ETFs ihre Auswahlkriterien offenlegen, kann es dennoch schwierig sein, die genaue Zusammensetzung des Portfolios zu verstehen. Investor:innen könnten möglicherweise nicht vollständig nachvollziehen, welche Unternehmen im Fonds enthalten sind und wie diese bewertet wurden.

💡 Dagegen gibt es ein paar Tricks: nachhaltige ETFs finden - Begrenzter Zugang zu bestimmten Märkten und Daten: Die Auswahl nach Best-in-Class hängt stark von der Datengrundlage ab. In manchen Ländern und Branchen ist es sehr schwierig, Informationen zu bekommen. Denken wir beispielsweise an Menschenrechtsbedingungen von Zulieferern aus China oder Lieferverträge mit Geheimhaltungsvereinbarung bei staatlichen Rüstungsprojekten.

Warum werden Best-in-Class Strategien genutzt?

Die "Best-in-Class"-Anlagestrategie basiert auf der Annahme, dass Unternehmen mit überdurchschnittlicher Leistung und hohen ethischen Standards langfristig erfolgreich sein können und damit für Investoren attraktiv sind.

Investoren suchen nach Unternehmen, die in ihrer Branche führend sind und ihre Konkurrenz übertreffen, sei es in Bezug auf Umweltschutz, Mitarbeitendenzufriedenheit oder Frauenquote.

Bei dieser Anlagestrategie werden bestimmte Nachhaltigkeitskriterien berücksichtigt. Investoren können beispielsweise in Unternehmen investieren, die eine effiziente Nutzung von Ressourcen anstreben, ihre CO₂-Emissionen reduzieren, soziale Verantwortung übernehmen und hohe ethische Standards einhalten.

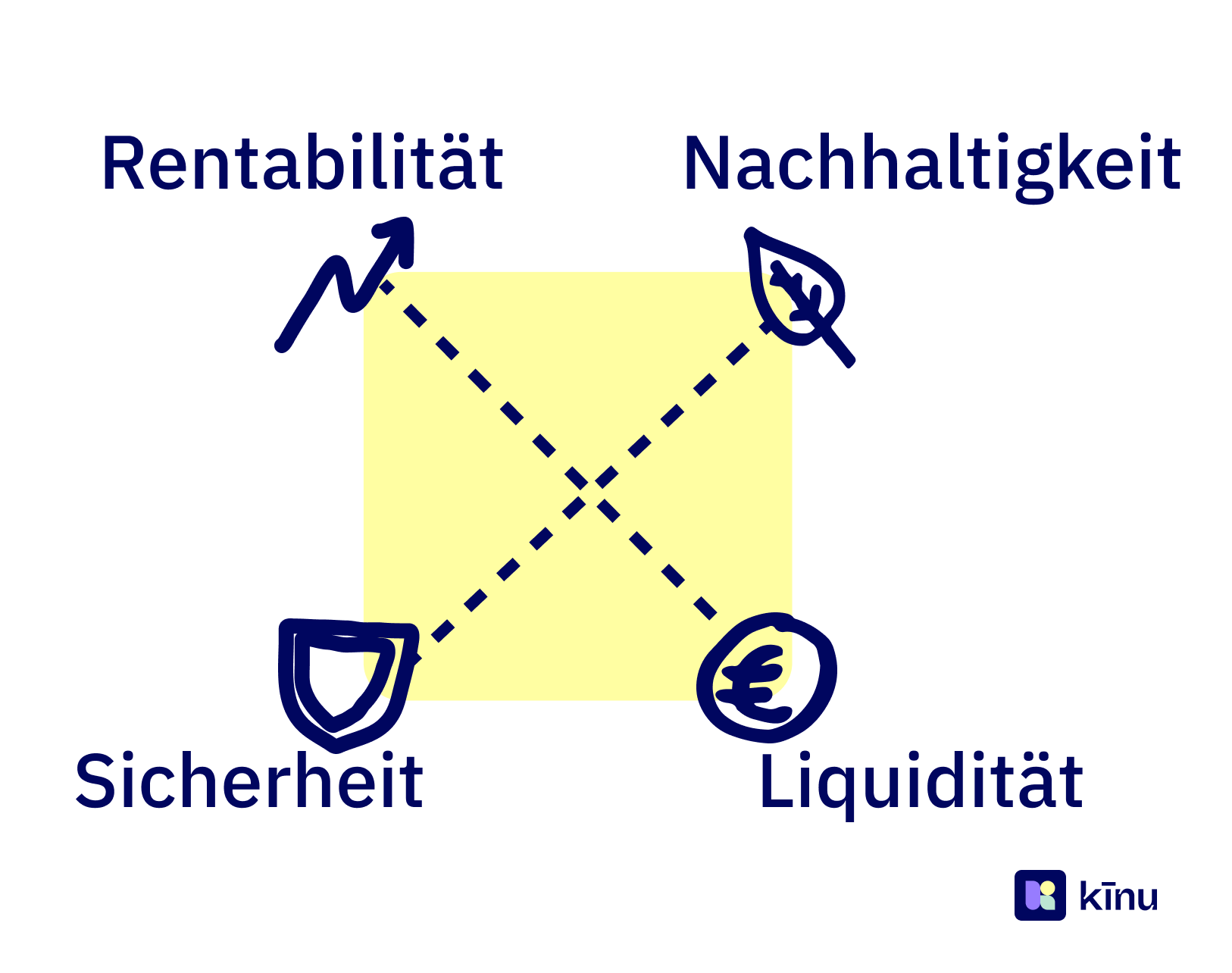

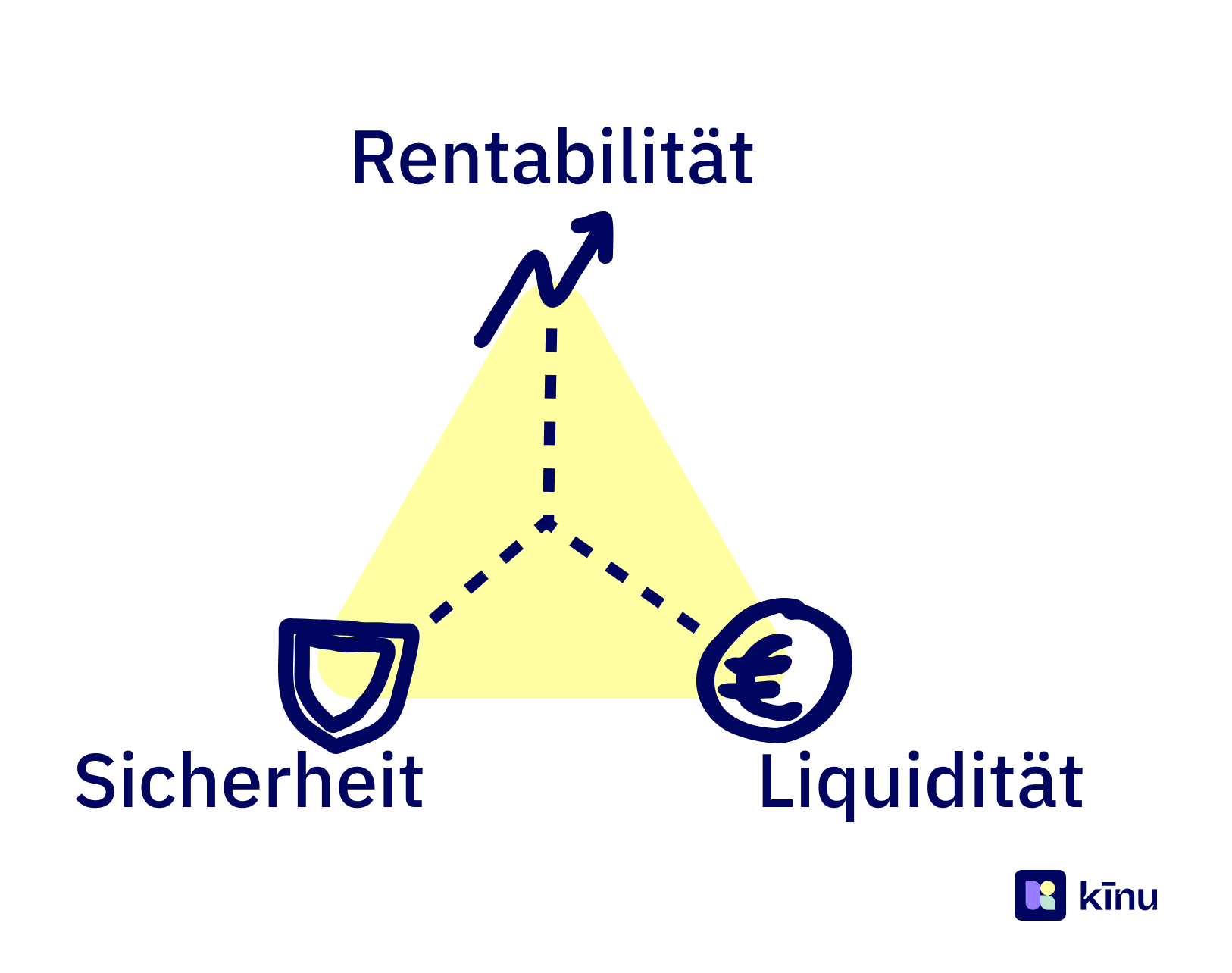

Die "Best-in-Class"-Anlagestrategie zielt darauf ab, eine ausgewogene Kombination aus finanzieller Rendite und nachhaltigem Engagement zu erreichen. Sie berücksichtigt sowohl finanzielle Kennzahlen als auch nicht-finanzielle Aspekte, um Unternehmen auszuwählen, die nicht nur finanziell erfolgreich sind, sondern auch einen positiven Beitrag zur Gesellschaft und Umwelt leisten.

Es ist wichtig zu beachten, dass die "Best-in-Class"-Anlagestrategie nicht nur auf Aktien angewendet werden kann, sondern auch auf Anleihen, Fonds und andere Finanzinstrumente. Investoren, die diese Strategie verfolgen, können ihre Portfolios gezielt auf Unternehmen oder Vermögenswerte ausrichten, die ihren ethischen und finanziellen Zielen am besten entsprechen.

Beispiele für Best-in-Class-Finanzprodukte

Hier sind 3 Beispiele von Fonds, die die Unternehmen nach Best-in-Class Prinzipien auswählen [1]:

STOXX SRI Indizes

Die verschiedenen SRI (Socially Responsible Investing) Indizes von STOXX nutzen eine Best-in-Class Auswahl: die Indizes wählen die 33 % Unternehmen mit der höchsten ESG-Bewertung in jedem Sektor des Mutterindex aus. Es werden also 2/3 der am schlechtesten bewerteten Unternehmen ausgeschlossen.

Ferner werden verschiedene Sektoren (Klassen) von Unternehmen ausgeschlossen, nämlich Waffen, Alkohol, Tabak, Glücksspiel, Erwachsenenunterhaltung, Öl und Gas, Kernkraft, Kraftwerkskohle.

Darüberhinaus werden Unternehmen ausgeschlossen, welche sich nicht zur Einhaltung der zehn Prinzipien des UN Global Compact [3] in den Bereichen Menschenrechte, Arbeitsnormen, Umwelt und Korruptionsbekämpfung verpflichten. [2]

Zuletzt werden auch Unternehmen ausgeschlossen, die die höchste Emissionsintensität im übergeordneten Index (also im Vergleich zu allen Unternehmen (klassenübergreifend) haben).

MSCI ESG Leaders Indizes

Die ESG Leaders Indizes von MSCI wählen nach Best-in-Class die besten 50% der Unternehmen des jeweiligen Mutterindexs aus. Oder andersherum: die Unternehmen aus der schlechteren Hälfte nach den ESG-Rating von MSCI werden nicht berücksichtigt.

Zudem werden folgende Sektoren ausgeschlossen: Waffen, Alkohol, Glücksspiel, Tabak, Atomkraft. Auch hier werden Unternehmen, welche den UN Global Compact Richtlinien nicht nachkommen ausgeschlossen.

MSCI SRI Indizes

Vom gleichen Anbieter gibt es noch die SRI-Indizes welche nach dem "Best-in-Class"-Ansatz, die 25% der Unternehmen mit den höchsten ESG-Bewertungen in jedem Sektor des Stammindex auswählt.

Es werden bestimmte Sektoren und Unternehmen ausgeschlossen, darunter Waffen, Unterhaltung für Erwachsene, Alkohol, Tabak, Glücksspiel, genetisch veränderte Organismen, Atomkraft und Kohlebergbau. Auch hier ist die Nichterfüllung des UN Global Compact ein Auschlusskriterium.

Die MSCI SRI Indizes haben die strengsten Ausschlusskriterien aller sozial verantwortlichen Indizes von MSCI. Einige Unterindizes haben zusätzliche Auswahlkriterien in Bezug auf den Klimaschutz (S-Serie, Low Carbon SRI Leaders, SRI Select Reduced Fossil Fuels).

Ich hoffe der Artikel hat dir geholfen! Bei Fragen kannst du dich gerne jederzeit bei mir melden - auch über Anregungen und Kritik freue ich mich!

Also, Augen auf bei der Wahl der Best-in-Class Investitionen und

Herzliche Grüße

Dein Philip von kinu.earth

Kleingedrucktes und weiterführende Infos

- The best socially responsible (SRI) ETFs | justETF

- Frequently Asked Questions | UN Global Compact

- Der UN Global Compact ist eine freiwillige Initiative der Vereinten Nationen, die Unternehmen dazu ermutigt, verantwortungsbewusst zu handeln und nachhaltige Geschäftspraktiken zu fördern. Unternehmen, die sich dem UN Global Compact anschließen, verpflichten sich dazu, diese Prinzipien in ihre Geschäftsstrategien und -praktiken zu integrieren und jährlich über ihre Fortschritte zu berichten. Wenn ein Unternehmen nicht den Anforderungen des UN Global Compact entspricht, kann es von der Initiative ausgeschlossen werden.

Kommentare ()