ESG (Environmental, Social, Governance)

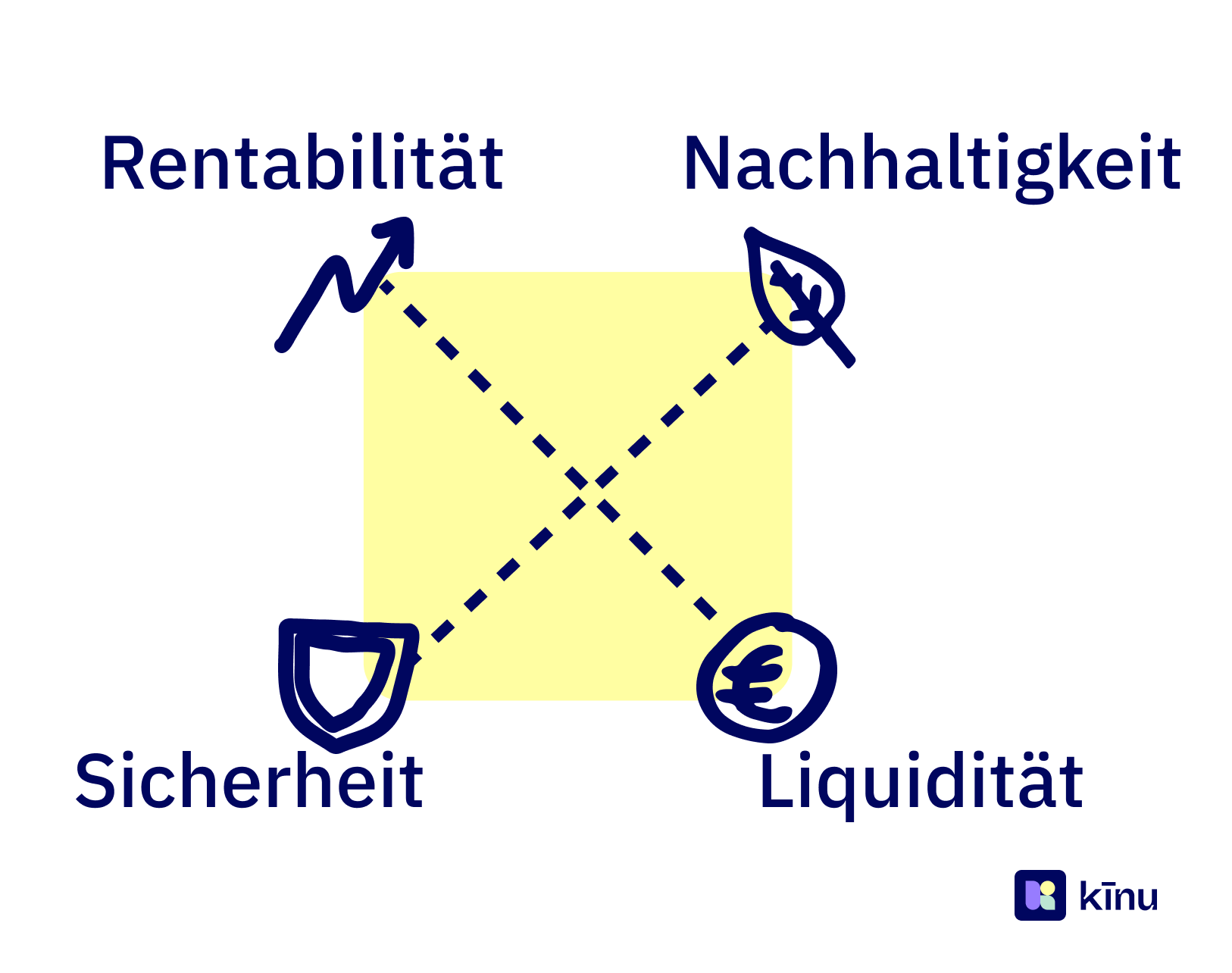

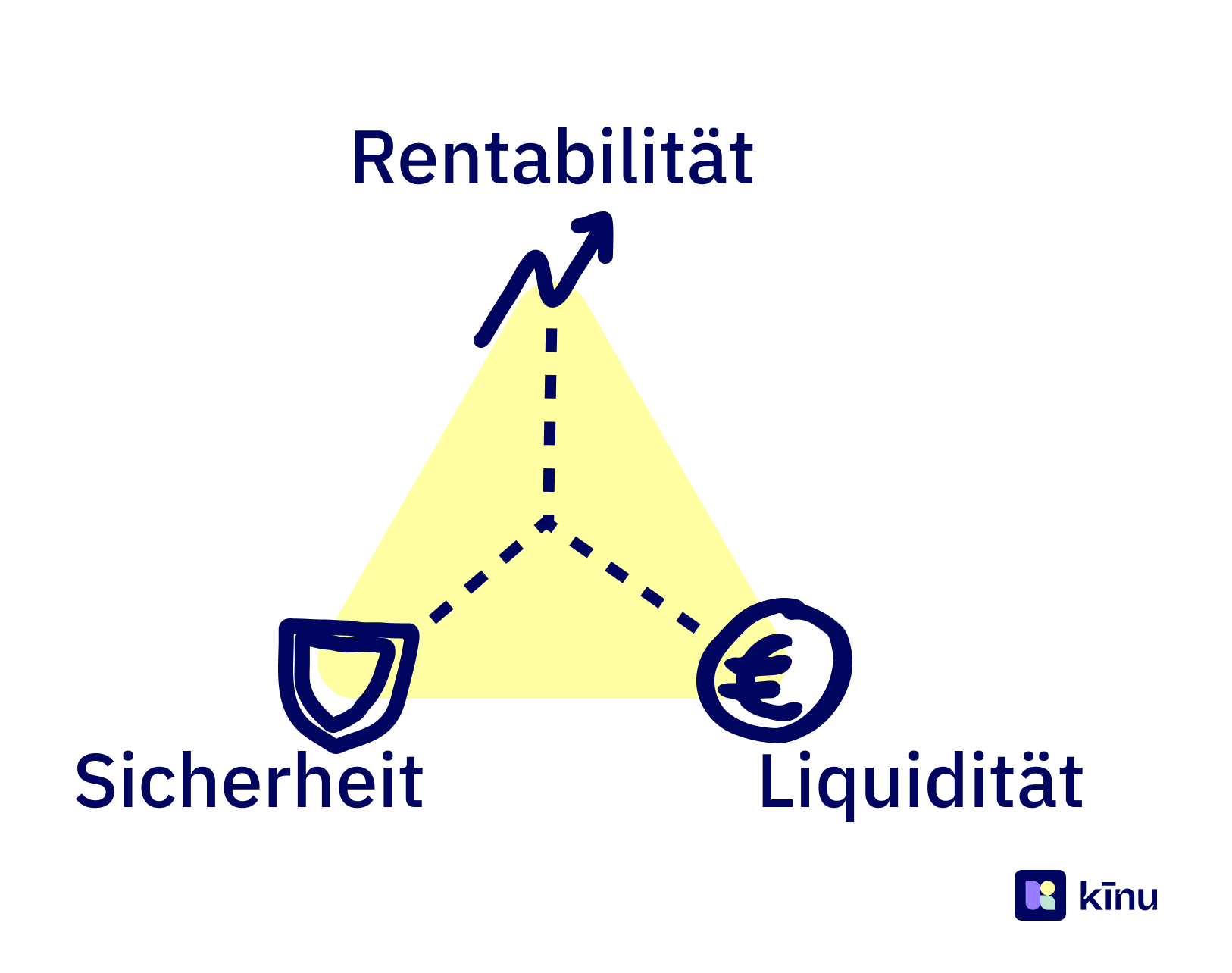

ESG steht für Umwelt (Environmental), Soziales (Social) und Unternehmensführung (Governance). Mit ESG-Kriterien werden nachhaltige Finanzen bewertet 👉 Zur Definition

ESG hat in den letzten Jahren in der Finanzwelt (vor allem in Bezug auf nachhaltige Finanzen) an Bedeutung gewonnen und sich auf die drei Hauptfaktoren Umwelt (Environmental), Soziales (Social) und Unternehmensführung (Governance).

Unternehmen, Fonds, ETFs und andere Finanzprodukte sollen anhand der Kriterien in den ESG-Kategorien in Bezug auf ihre Nachhaltigkeits- und Verantwortungsbemühungen bewertet werden.

ESG Kriterien

Umwelt (Environmental)

Dieser Aspekt bezieht sich auf die Auswirkungen einer Organisation auf die Umwelt. Dies kann verschiedene Aspekte beinhalten

- Reduzierung von Treibhausgasemissionen und Nutzung erneuerbarer Energien

- Umgang mit Ressourcen und Abfallentsorgung

- Schutz der Biodiversität

Soziales (Social)

Der soziale Faktor in der ESG-Betrachtung bezieht sich auf die sozialen Auswirkungen eines Unternehmens auf seine Mitarbeitende, Lieferanten, Kunden, Gemeinschaften und die Gesellschaft im Allgemeinen. Hierzu gehören

- Wohlergehen der Mitarbeitenden und Sicherheit am Arbeitsplatz

- Förderung der Vielfalt und Inklusion

- Engagement für soziale Verantwortung und Philanthropie

Unternehmensführung (Corporate Governance)

Governance bezieht sich auf die Struktur und Praktiken der Unternehmensführung. Dies umfasst Aspekte wie

- Vermeidung von Korruption, Preisabsprachen oder Manipulationen

- Transparenz und Qualität der Finanz- und Geschäftsberichterstattung

- Unabhängigkeit des Aufsichtsrats

- Vergütung der Geschäftsleitung und Bonuszahlungen

ESG-Kriterien werden von Investoren, Finanzinstitutionen und Unternehmen zunehmend als wichtiges Instrument betrachtet, um Nachhaltigkeits- und soziale Verantwortungsaspekte in ihre Investitionsentscheidungen einzubeziehen. Es wird dabei häufig als Risikomanagement umgesetzt.

Das primäre Ziel der ESG-Kriterien ist nicht der gute Willen oder Umweltschutz. Eigentlich werden ESG-Kriterien zur Minimierung des finanziellen Risikos verwendet.

ESG zur Risikominimierung

Das wichtigste Ziel der ESG-Richtlinien ist das "Risikomanagement". Es ging ursprünglich nicht um moralische Werte im Investment, sondern zu bewerten, wie wahrscheinlich ein Wertverlust aufgrund der Nachhaltigkeitskriterien ist.

Unternehmen, die ESG-Faktoren in ihre Geschäftspraktiken integrieren, können langfristig stabiler und widerstandsfähiger sein, da sie besser auf sich ändernde Umwelt- und soziale Herausforderungen vorbereitet sind.

ESG wird zunehmend als wichtiger Faktor bei der Risikobewertung von Unternehmen und Investitionen verwendet. Die Integration von Umwelt-, Sozial- und Governance-Kriterien ermöglicht es Investoren, potenzielle Gefahren und Chancen genauer zu bewerten, die sich aus den nicht-finanziellen Aspekten des Unternehmens ergeben.

Durch die Berücksichtigung von ESG-Risiken soll die langfristige Nachhaltigkeit und Widerstandsfähigkeit eines Unternehmens besser einschätzbar werden.

Vermeidung von Umweltrisiken

ESG-Kriterien berücksichtigen die Umweltauswirkungen eines Unternehmens, wie beispielsweise den Umgang mit Umweltverschmutzung, den Ressourcenverbrauch und die Anfälligkeit für Klimawandelrisiken. Unternehmen, die nicht nachhaltige Praktiken anwenden, könnten mit zunehmenden regulatorischen Anforderungen, Haftungsansprüchen oder Reputationsverlusten konfrontiert werden.

Ein Autobauer produziert nur SUVs mit hohen CO₂-Emissionen. Da in vielen Ländern diese in der Zukunft verboten werden, wird dies den Umsatz des Unternehmens mindern. Das ist ein finanzielles Risiko durch neue Richtlinien aus dem Umwelt-Kriterium von ESG.

Vermeidung von Soziale Risiken

Mit dem S aus ESG werden sozialen Aspekte, einschließlich Mitarbeiterrechte, Arbeitsbedingungen, Lieferkettenmanagement und soziales Engagement, betrachtet. Unternehmen, die in diesen Bereichen mangelhaft abschneiden, könnten mit Arbeitskämpfen, Rechtsstreitigkeiten oder einem negativen öffentlichen Image konfrontiert werden.

Ein Unternehmen zahlt sehr wenig Lohn und hat schlechte Arbeitsbedingungen in der Produktionshalle. Es riskiert damit, dass Mitarbeitende streiken und ein schlechtes Image dazu führt, dass die Produkte nicht verkauft werden. Das sind für Investor:innen große finanzielle Risiken aus dem Soziales-Kriterium von ESG.

Vermeidung von Governance-Risiken

Die Unternehmensführung hat Auswirkungen auf die Effizienz und Integrität eines Unternehmens. Eine schlechte Governance kann zu Fehlentscheidungen, Korruption und einem Mangel an Unabhängigkeit führen.

Investoren, die Unternehmen mit unzureichender Governance unterstützen, könnten mit einer potenziell ineffizienten Kapitalallokation und einer höheren Korruptionsgefahr konfrontiert werden.

Ein großer IT-Konzern speichert unerlaubt private Daten von Nutzenden und Geschäftspartner:innen und übermittelt die Daten zusätzlich in die USA ohne dies transparent zu machen. Als dies bekannt wird, wird eine hohe Millionenstrafe verhangen. Dies ist ein finanzielles Risiko, welches Investor:innen im Aspekt der Unternehmensführung (Governance) von ESG bewerten.

Bewertung von ESG in der Praxis

Das klingt alles sehr sinnvoll und zielführend. Aber leider gibt es keine einheitliche Bewertungsmethode für ESG. Auch ist die Berichterstattung oft unzulänglich.

Verschiedene Organisationen, Ratingagenturen und Investoren können unterschiedliche Kriterien und Gewichtungen verwenden, um die Nachhaltigkeitsleistung eines Unternehmens zu bewerten. Einige Investor:innen verwenden spezialisierte ESG-Ratingagenturen oder -datenanbieter, während andere ihre eigenen internen Bewertungsmodelle entwickeln.

Neben der Gewichtung ist auch die Verfügbarkeit relevanter Daten nicht immer zu gewährleisten. Wenn ein großes Unternehmen beispielsweise viele internationale Zulieferer hat, ist es fast unmöglich auch deren Geschäfte auf ESG-Risiken zu prüfen.

Unabhängig von der Methode deutet der wachsende Einsatz von ESG-Kriterien darauf hin, dass die finanzielle Leistung und die Nachhaltigkeitspraktiken eines Unternehmens immer stärker miteinander verknüpft sind.

Häufige Fragen zur ESG-Bewertung

Was ist ESG?

ESG steht für Environmental, Social, Governance. Es handelt sich um eine Bezeichnung für die drei Hauptfaktoren, die verwendet werden, um die Nachhaltigkeits- und Verantwortungsbemühungen eines Unternehmens oder einer Organisation zu bewerten. Environmental bezieht sich auf die Umwelt, Social auf die sozialen Aspekte und Governance auf die Unternehmensführung.

Warum sind ESG-Kriterien wichtig?

ESG-Kriterien sind wichtig, weil sie nicht-finanzielle Faktoren in die Bewertung von Unternehmen und Investitionen einbeziehen.

Sie ermöglichen es Investor:innen, potenzielle Risiken und Chancen besser zu bewerten, die sich aus ökologischen, sozialen und Governance-bezogenen Aspekten ergeben.

Unternehmen, die ESG-Praktiken berücksichtigen, können langfristig stabiler und widerstandsfähiger sein.

Wer hat die ESG Standards festgelegt?

Die ESG-Prinzipien sind eng mit der Entwicklung der Principles for Responsible Investment (PRI) verbunden, die eine Initiative der Vereinten Nationen sind.

Die PRI wurden 2006 ins Leben gerufen, basierend auf den Empfehlungen des 2004 veröffentlichten Berichts "Who Cares Wins".

Diese Initiativen betonten die Notwendigkeit, Umwelt-, Sozial- und Governance-Faktoren in Investmententscheidungen einzubeziehen, um langfristig nachhaltige Finanzmärkte zu fördern. Die PRI haben seitdem erheblich zur Umsetzung, Entwicklung und Akzeptanz von ESG-Prinzipien in der Wirtschaft weltweit beigetragen. [1]

Welche Umweltaspekte werden bei ESG berücksichtigt?

Unter das Umwelt-Kriterium (Environmental) fallen alle Auswirkungen, die ein Unternehmen auf die Umweltverschmutzung hat. Dazu gehören der CO₂-Abdruck eines Unternehmens, dessen Umgang mit Wasser und Abfall sowie die ökologischen Auswirkungen der angebotenen Produkte. Darüber hinaus prüft dieses Kriterium eventuelle Aktivitäten oder Bemühungen des Unternehmens zur Reduktion des CO₂ Fußabdrucks, Wasserverbrauchs oder Abfall.

Welche sozialen Faktoren werden bei ESG untersucht?

Zu den sozialen Kriterien (Social) zählen unter anderem der Umgang des Unternehmens mit MitarbeiterInnen, Kund:innen, Lieferant:innen und anderen Personen aus dem sozialen Umfeld des Unternehmens. Dazu gehören auch die Bemühungen und Aktivitäten des Unternehmens hinsichtlich Arbeitssicherheit und Gesundheit der MitarbeiterInnen, Menschenrechten und die allgemeinen Arbeitsbedingen.

Welche Governance-Faktoren werden bei ESG untersucht?

Das Governance-Kriterium prüft die Qualität und Effektivität der Unternehmensführung und ethisches Verhalten des Unternehmens.

Dazu gehören beispielsweise, dass die Rechte, Verantwortlichkeiten und Erwartungen zwischen verschiedenen Stakeholdern bei der Führung von Unternehmen klar definiert und eingehalten werden.

Was wird unter Governance im Kontext von ESG verstanden?

Governance im Kontext von ESG bezieht sich auf die Qualität und Effektivität der Unternehmensführung und das ethische Verhalten des Unternehmens. Es geht darum, sicherzustellen, dass die Rechte, Verantwortlichkeiten und Erwartungen zwischen verschiedenen Stakeholdern bei der Führung von Unternehmen klar definiert sind. Dies kann dazu beitragen, das Vertrauen der Investoren in das Unternehmen zu stärken und Fehlverhalten zu minimieren.

Wie werden ESG-Kriterien in die Investmententscheidungen einbezogen?

Investoren können ESG-Kriterien auf verschiedene Weise in ihre Investmententscheidungen einbeziehen. Einige verwenden spezialisierte ESG-Ratingagenturen oder Datenanbieter, andere entwickeln interne Bewertungsmodelle.

Mittlerweile gibt es viele Fonds und ETFs, die nach ESG-Kriterien nachhaltigere Investmentprodukte anbieten möchten, meistens als Best-in-Class-Ansazt.

Welche Vorteile bieten ESG-orientierte Investitionen?

ESG-orientierte Investitionen können langfristige und nachhaltige Renditen fördern. Unternehmen, die sich um ihre Umwelt-, Sozial- und Governance-Aspekte kümmern, können besser für die Zukunft gerüstet sein und möglicherweise eine höhere Resilienz gegenüber wirtschaftlichen und gesellschaftlichen Herausforderungen aufweisen.

Nachhaltige ETFs (meist nach ESG-Kriterien) weisen sogar eine bessere finanzielle Rendite auf.

Wichtig ist auch, dass der ESG-Trend zu einer erhöhten Transparenz und Datengrundlage führt. Auch wenn das Reporting und ESG-Bewertungen nicht perfekt sind, ist es überfällig die Nachhaltigkeitskriterien stärker in der Finanzbranche zu nutzen.

Investitionen, die ESG-Kriterien berücksichtigen retten alleine aber nicht die Welt (s. Nachteile von ESG).

Welche Nachteile bieten ESG-orientierte Investitionen?

ESG-orientierte Investitionen können einige Herausforderungen mit sich bringen. Eine davon ist, dass die Umwelt-Aspekte oft überbewertet werden, während die Aspekte Soziales und Unternehmensführung untergeordnete Rollen spielen. Dies kann zu einer verzerrten Wahrnehmung führen und manche Firmen unfair bewerten

Ein weiterer Nachteil ist, dass kleinere Unternehmen oft zu kurz kommen, da sie aus Kostengründen häufig nicht in der Lage sind, umfangreiche ESG-Reportings zu erstellen. Da kleinere Unternehmen häufig weniger Nachhaltigkeitsinformationen publizieren, erhalten sie von den Rating-Agenturen schlechtere oder gar keine Benotungen. Dadurch sind sie beispielsweise von den Anlagerichtlinien vieler institutioneller Investoren ausgeschlossen.

Ein weiterer Nachteil von ESG-orientierten Investitionen ist, dass es derzeit keine einheitlichen Standards für die Bewertung von ESG-Kriterien gibt. Dies kann dazu führen, dass verschiedene Rating-Agenturen unterschiedliche Bewertungen für dasselbe Unternehmen abgeben, was es für Investoren schwieriger macht, fundierte Entscheidungen zu treffen.

Es gibt auch Bedenken hinsichtlich der Qualität und Zuverlässigkeit von ESG-Daten, da Unternehmen nicht immer vollständige oder genaue Informationen bereitstellen.

Wie kann ein Unternehmen das ESG-Rating verbessern?

Kurze Antwort: Ein Unternehmen kann sein ESG-Rating verbessern, indem es Maßnahmen ergreift, um seine Leistung in Bezug auf Umwelt-, Sozial- und Governance-Kriterien zu verbessern.

Dazu gehören beispielsweise die Reduzierung des CO2-Fußabdrucks, die Verbesserung der Arbeitsbedingungen und -sicherheit für MitarbeiterInnen, die Einhaltung von Menschenrechten und die Verbesserung der Unternehmensführung.

Es ist auch wichtig, dass Unternehmen transparent und genau in der Berichterstattung über ESG-Bereiche für Anleger*innen bereitstellen. Die Verwendung von Data-Science-Methoden kann dazu beitragen, die Genauigkeit und Vergleichbarkeit von ESG-Ratings zu verbessern.

Durch die Verwendung von ESG-Daten für die Erstellung von Plänen, Prognosen, Risikominderung und die allgemeine Strategie können Unternehmen sich selbst und gleichzeitig anderen dienen und dabei den Planeten und die Art, wie Geschäfte betrieben werden, verbessern.

Woher stammen ESG-Daten?

ESG-Daten können von verschiedenen Quellen stammen, einschließlich spezialisierter ESG-Ratingagenturen, Datenanbieter und Nachhaltigkeitsberichte von Unternehmen.

Gibt es eine standardisierte ESG-Bewertungsmethode?

Es gibt keine einheitliche standardisierte ESG-Bewertungsmethode. Verschiedene Organisationen und Anleger*innen verwenden unterschiedliche Kriterien und Gewichtungen, um die Nachhaltigkeitsleistung eines Unternehmens zu bewerten.

Dies kann zu unterschiedlichen Ergebnissen führen und erfordert eine kritische Betrachtung der verwendeten Bewertungsansätze.

Ist ESG das gleiche wie die EU Taxonomie?

Nein. Während ESG-Prinzipien einen breiten Rahmen für die Bewertung von Nachhaltigkeit bieten, geht die EU-Taxonomie einen Schritt weiter, indem sie konkrete und überprüfbare Kriterien für ökologisch nachhaltige Aktivitäten definiert. Die Taxonomie ist zudem geltendes Recht und nicht freiwillig.

Beide Frameworks ergänzen sich, indem sie Unternehmen und Investoren Orientierung bieten, wie Nachhaltigkeit in der Praxis umgesetzt werden kann.

Quellen, weiterführende Infos und Kleingedrucktes

Kommentare ()