Der einzige Artikel, den du über Finanzen lesen solltest

✅ Investieren ✅ Immobilien ✅ Steuern und ✅ Sparen. Praktische Tipps, basierend auf „Das einzige Buch, das du über Finanzen lesen solltest“.

Vorsorgen fürs Alter, aber wie? Ist eine Immobilie oder die Börse die bessere Wahl? Das kleine 1×1 für Steuern und wie du einen Börsen-Crash überlebst.

Die drängendsten Fragen für deine Finanzen in nur einem (etwas längeren) Artikel erklärt. Einmal Aufraffen für Ruhe und Ordnung in deinen Finanzen.

Auf einen Blick

- Die gesetzliche Rente wird nicht ausreichen, um dein Lebensniveau zu halten. Du bist selbst für deine Finanzen und Rente verantwortlich, weder die Politik noch Zinsen auf dem Sparbuch oder Girokonto werden das für dich übernehmen.

- Berater:innen sind meistens Verkäufer:innen, mit dem Ziel möglichst viele oder teure Verträge abzuschließen – welche häufig nicht die beste Wahl für deine Situation sind.

- Setze dir klare und messbare Ziele, damit du deine Träume verwirklichen kannst. Bis wann brauchst du wie viel Geld und was hießt das für deine monatliche Sparrate bis dahin?

- Starte mit dem Investieren so früh wie möglich. Auch wenn es zum Start eine geringe Sparquote ist, wirkt der Zinseszinseffekt mit jedem Jahr stärker.

- Krankenversicherung, Haftpflichtversicherung und Berufsunfähigkeitsversicherungen sind ein Muss, die meisten anderen eher nicht.

- Immobilien sind finanziell nicht immer die beste Entscheidung und können viel Arbeit, Folgekosten und Flexibilität kosten. Wenn es aber dein Traum ist, lohnt es sich häufig.

- An Aktien kommst du in der Altersvorsorge kaum vorbei. Wenn du diversifizierst und günstige passive Fonds (wie ETFs) nutzt, kann auch kaum etwas schiefgehen. Das ist einfacher, als du denkst!

- Nutze weltweit diversifizierte ETFs und je nach Risikobereitschaft auch Festgeld als Sicherheitsbaustein zum Vermögensaufbau.

Sieben finanzielle Denkfehler

Die Rente wird schon irgendwie reichen

Stand heute wird die gesetzliche Rente nur einen Teil des heutigen Einkommen betragen. Alle, egal wie hoch das Einkommen ist, müssen also damit rechnen, dass die Rente den jetzigen Lebensstandard später nicht finanzieren kann.

Alexander Müller, 45 Jahre alt, verdient 35.000 Euro brutto und geht nach 25 Jahren im Job im Jahr 2043 in Rente. Sein Gehalt erhöht sich jährlich um 2%.

Mit 67 kann Alexander dann monatlich etwa 1.200 Euro Rente erhalten. Das reicht kaum aus, um Miete, Lebensmittel und Alltägliches zu finanzieren.

Definition Rentenniveau

Verhältnis von durchschnittlichem Einkommen zur Rente nach 45 Jahren Erwerbstätigkeit.

Je höher das Rentenniveau ist, desto näher ist die durchschnittliche Rente (genannt Standardrente) am durchschnittlichen Einkommen. Je niedriger das Niveau ist, desto größer wird die Rentenlücke. Anders ausgedrückt: Der Unterschied vom vorherigen Gehalt und den Renteneinzahlen wird größer.

Besonders betroffen sind Menschen, die weniger einzahlen. Entweder durch ein geringeres Gehalt in der Branche oder z. B. durch unbezahlte Arbeit, wie die Pflege oder Erziehung.

Deswegen sind Frauen stärker betroffen, da sie statistisch bei gleichen Qualifikationen weniger verdienen und häufiger unbezahlte Arbeit für die Familie leisten.

Wichtige Erkenntnis

Mit der gesetzlichen Rente alleine kann niemand den Lebensstandard im Alter halten. Viele wären sogar von Altersarmut bedroht.

Geld hat die Welt zu einem schlechteren Ort gemacht

Geld als Mittel, um das Tauschen zu ermöglichen, hat die Menschheit vorangebracht. Es bildet die Grundlage der modernen Arbeitsteilung.

Ohne Kredite, Investitionen wären keine großen Projekt finanzierbar, wir hätten keine Städte bauen können, Gesundheitsversorgung und Versicherungen hätten das durchschnittliche Lebensalter nicht steigen lassen.

Wer sich dafür interessiert, wie sich die Welt im Großen und Ganzen zum Besseren entwickelt, empfehle ich das Buch Factfulness von Hans Rosling↗. Inmitten der negativen Schlagzeilen gehen die positiven Entwicklungen der Menschheit oft unter. Hans Rosling zeigt bildhaft und verständlich auf, warum die Welt heute besser ist als vor einigen Jahrzehnten.

Wichtige Erkenntnis

Wenn richtig eingesetzt, ermöglich Geld Fortschritt und finanziert bessere Bedingungen für die Menschheit. Ohne Geld wäre eine moderne Gesellschaft nicht möglich.

Gut mit Geld umgehen kann nur, wer es früh gelernt hat

Nein. Vieles, was wir zum Leben brauchen, wird nicht in der Schule, Uni oder von Eltern vermittelt. So ist es auch beim Thema Finanzen.

Trotzdem lernen wir neue Sprachen, wie man eine Familie gründet oder Hunde erzieht. Warum sollte dann ausgerechnet das Thema Finanzen nicht erlernbar sein?

Es gibt unglaublich viele und gute Blogs, Webseiten, Videos, Podcasts, Bücher oder Personen, die Finanzwissen vermitteln. (Da du gerade einen Artikel über ein Buch über Finanzen liest, ist das wahrscheinlich kein Geheimnis für dich 😜)

Wichtige Erkenntnis

Egal in welchem Alter ist es möglich sich das Thema Finanzen zu erschließen.

Die Politik wird schon für mich sorgen

Der Staat regelt viele Grundlagen unseres Lebens: Frieden im Land, grundlegende Infrastruktur, kostenlose Schulen und Universitäten und eine unabhängige Justiz. Wir müssen uns keine Gedanken über Stromausfälle machen, warum also dann über Rentenlücken?

Einerseits, weil du die Verantwortung hast, das Beste aus deinem Geld zu machen und andererseits es dir nicht hilft, dieser Hoffnung nachzutrauern. Wenn du der Meinung bist, dass jemand anderes (oder der Staat) für dein Geld verantwortlich ist, verhindert es, dass du dich kümmerst.

Wichtige Erkenntnis

Der Wunsch nach Verantwortung durch den Staat, sollte dich nicht davon abhalten Verantwortung für deine Finanzen zu übernehmen.

Niedrige Zinsen sind schuld, dass mein Geld sich nicht vermehrt

Eine Überschrift wie „Zinsen sinken auf Rekordtief“ hast du bestimmt schon gelesen. Dann kann der Vermögensaufbau ja nicht funktioniert, ist dann eine Schlussfolgerung. Aber das stimmt nicht.

Zinsschwankungen und niedrige Zinsen gab es schon immer. Sparbuch, Kapitallebensversicherungen oder das Tagesgeldkonto haben auch in der Vergangenheit nicht genug Rendite erwirtschaftet.

Insbesondere, wenn man den Realzins betrachtet, waren auch historisch die Zinsen nie ausreichend für die Altersvorsorge.

Nominalzins = der vereinbarte Zins, z.B. kriegst du 2% Zinsen auf deinem Konto oder zahlst 4% Zinsen für einen Kredit.

Realzins = Nominalzins abzüglich des Wertverlustes durch die Inflation.

Rechenbeispiel: Beträgt die Inflation 2,5% und du erhältst einen Nominalzins von 2%, dann liegt der Realzins bei -0,5% (2%-2,5%). In dem Fall würde dein Vermögen also um 0,5% an Wert verlieren, obwohl du 2% Zinsen von der Bank kassierst.

Die niedrigen Zinsen haben übrigens für Wertsteigerung in anderen Bereichen geführt. Niedrige Zinsen haben oft zur Folge, dass Immobilienpreise und Börsenkurse steigen.

Wichtige Erkenntnis

Nur von Zinsen alleine wird die Altersvorsorge nicht von Erfolg gekrönt - und das war auch früher schon so.

Ohne Finanzberater geht es nicht

Einiges klingt kompliziert und du hast Angst etwas falsch zu machen? Deswegen wird Beratung gebraucht. Stopp! Es gibt zwei Gründe, die dagegen sprechen:

- Berater:innen sind in der Regel eigentlich Verkäufer:innen. Je nach Struktur hängt zumindest ein Teil des Gehalts von Beratenden von den abgeschlossenen Verträgen ab. Sie haben also einen Interessenskonflikt: ehrlich beraten oder möglichst lukrative Produkte verkaufen. Deswegen ist das Beratungsgespräch an sich auch kostenlos. Verdient wird bei Vertragsabschluss an Provisionen oder Ausgabeaufschlägen.

- Berater:innen bieten nur Finanzprodukte der eigenen Bank oder Versicherung an. Sie könnten dir also gar nicht das passendere Produkt andienen, wenn dieses von einem anderen Anbieter ist. Und häufig sind andere Produkte besser für dich.

Definition Aufgabenaufschlag

Der Ausgabeaufschlag ist eine Gebühr, die z.B. beim Investieren in einen Fond anfällt. Wenn du in einen Investmentfonds anlegst, wird der Ausgabeaufschlag als Prozentsatz dieser Investition berechnet und von Ihrem investierten Betrag abgezogen.

Rechenbeispiel: Wenn der Ausgabeaufschlag 5% beträgt und du 20.000 Euro in den Investmentfonds anlegst, werden dir 1.000€ abgezogen. Es werden nur 19.000€ wirklich investiert und 1.000€ gehen an Bank und Berater:in.

Es gibt allerdings Ausnahmen, und zwar Honorarberater:innen. Diese vergütest du fest, z. B. nach Arbeitszeit. Dafür können diese dich unabhängig beraten. Allerdings ist der Marktanteil der Honorarberatung verschwindend gering.

Wichtige Erkenntnis

Beratende in der Finanzbranche haben häufig einen Interessenskonflikt und es ist unwahrscheinlich, dass sie dir ein inviduell passendes Produkt verkaufen.

Was alle machen, wird schon richtig sein

Mehr als die Hälfte der Menschen in Deutschland nutzt das Sparbuch – es ist damit die meistgenutzte Anlageklasse. Und dadurch erleidet mehr als die Hälfte der Deutschen jährlichen Wertverlust (s. Realzins oben).

Es ist also nicht immer die beste Idee, sich von der Mehrheit leiten zu lassen oder alle Ratschläge aus Familien- und Freundeskreis blind umzusetzen. Deine Situation kann anders sein und du kennst am besten deinen Bedarf. Hinterfrage deswegen stets Ratschläge und Mehrheitsmeinungen.

Wichtige Erkenntnis

Hinterfrage Mehrheitsmeinungen und gleiche alles mit deiner persönlichen Situation ab.

Stell die Weichen für deine finanzielle Zukunft

Wer Ziele exakt formuliert und zudem plant, was es braucht, um sie zu erreichen, wird weniger schnell aus der Bahn geworfen. Dies bestätigt die Motivationspsychologie.

Menschen wandern nicht einfach umher und stellen fest, dass sie auf dem Gipfel des Mount Everest stehen.

Zig Ziglar über die Wichtigkeit von Zielen

Was heißt das für dich? Du solltest dein Ziel möglichst konkret formulieren. Statt zu sagen „Ich will abnehmen“, ist es zielführender zu formulieren „Ich möchte 3 Workouts in der Woche machen“ oder „Ich möchte 2 Kilo in 10 Wochen abnehmen“ und dann herunterzubrechen auf „Ich möchte 200 Gramm pro Woche abnehmen“.

Bei Finanzen ist das noch etwas schwieriger. Wie willst du leben? Willst du früher in Rente gehen oder dich endlich in die Selbstständigkeit begeben? Soll es nochmal ins Ausland gehen? Das kannst du jetzt vielleicht gar nicht genau beantworten.

Selbst Flexibilität erfordert Planung. Wenn du dir offen halten möchtest, nochmal 3 Jahre im Ausland zu verbringen, ist das ein Ziel. Um das zu realisieren brauchst du ein Budget und gleichzeitig, dass du finanziell flexibel bleiben muss. Ein Immobilienkauf, der dich lokal bindet, fällt dann weg.

Wichtige Erkenntnis

Ziele sollten konkret, am Besten mit einer Zahl, formuliert und aufgeschrieben werden.

Träume in Ziele verwandeln

Nimm dir Zeit und schreibe Träume und zusammenhängende Ziele für dich auf. Dir helfen dabei diese Fragen:

- Was ist mein Ziel? Im Ruhestand 800 Euro mehr pro Monat haben

- Wann will ich dieses Ziel erreichen? Mit 67 Jahren zum Renteneintritt

- Wie viel Kapital benötige ich dafür? 800 Euro netto pro Monat

- Was muss ich tun, um das Ziel zu erreichen? Monatlich X € sparen und anlegen.

Ist dein Ziel realistisch?

In anderen Worten, wie groß ist das X aus der 4. Frage? Auch dem kannst du dich annähern:

- Zielvermögen berechnen: Im Beispiel der 800 € privaten Zuschuss zur Rente könnte das so aussehen. Du schätzt deine Lebenserwartung auf 84 Jahre, wodurch sich ein Zielbetrag von 163.200 € ergibt (17 Jahre Rente mit je 800 € im Monat, 17 × 12 × 800 = 163.200)

- Sparrate ermitteln: Wie viel deines Einkommens musst du bis dahin (im Beispiel bis du 67 Jahre alt bist) monatlich sparen? Nehmen wir an, du bist 30 und hast folglich noch 37 Jahre Zeit. Du müsstest ca. 172 € im Monat investieren. Das Investieren ist der wichtige Part, denn in diesem Beispiel sind 5 % durchschnittliche Rendite im Jahr eingepreist. 5 Prozent Rendite ist auch realistisch, wie du später siehst.

Sind die 172 € gerade nicht drin? Vielleicht kannst du dein Ziel anpassen. Du kannst es später – beispielsweise nach einer Lohnerhöhung – immer noch nach oben korrigieren.

Wie hoch am Ende deine (staatliche) Rente sein wird, kannst du jetzt noch nicht genau bestimmen. Bis zum Renteneintritt können sich Gesetzte und Steuern ändern oder Lebensmittel werden teurer. Die Lebenserwartung ist auch schwer einzuschätzen …

Du wirst nicht alles zu 100% voraussagen können. Aber mit finanzieller Planung kannst du flexibel bleiben und immer wieder nachjustieren.

Wichtige Erkenntnis

Einer ungewissen Zukunft begegnest du am besten mit regelmäßigem Überprüfen deiner Ziele und Fortschritte.

Fang so früh wie möglich an

Denn der magische Trick heißt Zinseszinseffekt. Je früher du mit dem Investieren anfängst, desto länger hat der Zinseszinseffekt Zeit dir zu helfen.

Definition Zinseszinseffekt

Zinseszins bedeutet, dass du nicht nur Zinsen auf dein eingezahltes Geld erhältst, sondern zudem noch auf die erhaltenen Zinsen. Du erhältst also Zinsen auf dein eingezahltes Geld. Und später dann nochmal Zinsen auf die bereits erhaltenen Zinsen. Und je länger das so weiter geht, umso mehr Zinsen erhältst du im Laufe der Zeit.

Rechenbeispiel: Angenommen, du investierst 1.000 Euro zu einem Zinssatz von 5% pro Jahr. Nach einem Jahr hast du dann 1.050 Euro. Hier ist noch alles normal und kein Zinseszins im Spiel. Im zweiten Jahr erhältst du dann nicht nur 5% auf die ursprünglichen 1.000 Euro, sondern auf die 1.050 Euro. Also dein eingezahltes Geld und der im ersten Jahr erwirtschafteten 50 Euro Zinsen. Nach zwei Jahren stehen dir somit 1.102,50 Euro zu. Hättest du die 5% Zinsen nochmal nur auf dein angezahltes Geld erhalten, hättest du im zweiten Jahr 1.100 Euro - also 2,50 Euro weniger. Das wirkt nicht viel, aber wenn du das einige Jahre fortführst, steigt dieser Betrag Jahr für Jahr.

Definition aus dem Artikel Warum ist der Zinseszins so wichtig für den Vermögensaufbau?

Zwei Personen investieren 100 € im Monat und erhalten 5 % jährliche Rendite. Sie gehen mit 65 in Rente. Der einzige Unterschied ist, dass Marie mit 25 Jahren beginnt und Markus „erst“ mit 35 Jahren.

🙋♀️ Marie hat fast 150.000 € Kapital nach 40 Jahren investieren.

🙋♂ Markus hat 80.000 € Kapital nach 30 Jahren investieren.

🙋♀️ hat kanpp 70.000 € mehr als 🙋♂, obwohl sie nur 12.000 € (10 Jahre monatlich 100 €) mehr eingezahlt hat. Der restliche Unterschied von 58.000 € ist die Rendite mit dem Zinseszins.

Wichtige Erkenntnis

Fang mit dem Investieren so früh wie möglich an - auch wenn es noch kleine Beträge sind - damit der Zinseszinseffekt dir helfen kann.

Deine Finanzen unter der Lupe: Wo stehst du?

Kein Ziel ohne Startlinie. Deswegen ist der erste Schritte zu ermitteln, wie es um dein Vermögen steht.

Dein Nettovermögen

Das ist dein gesamter Besitz, abzüglich allem, was du noch schuldest.

| Beispiele für Vermögen | Beispiele für Verbindlichkeiten |

|---|---|

| Guthaben auf Girokonto | Konto überzogen, belastete Kreditkarte** |

| Tagesgeld-, Festgeldkonten | Kredit (z.B. Studienkredit, Bafög)** |

| Sparbuch | Offene Rechnungen |

| Lebens-, Rentenversicherung | Immobielendarlehen** |

| betriebliche Altersvorsorge | Autoleasing |

| Bausparvertrag | |

| Wertpapiere, Aktien, Anleihen* | |

| Immobilien, Auto, Schmuck* |

* Nehme jeweils den letzten oder bestmöglich geschätzten Marktwert an.

** Kreditzinsen, die du in Zukunft zahlen musst, musst du mit einberechnen

Wichtige Erkenntnis

Eine Vermögensberechnung kannst du regelmäßig wiederholen, um den Status Quo im Blick zu behalten.

Haushaltstagesbuch: Einnahmen und Ausgaben im Überblick

In Unternehmen heißt es Cashflow; bei dir einfach Haushaltsbuch. Es hilft dir zu überblicken, was du jeden Monat einnimmst und ausgibst – und wofür.

- Fixe Kosten: ständige gleichbleibende Kosten wie Miete, Handy-Rechnungen, Versicherungen, Abos, Rundfunkbeitrag usw.

- Variable Kosten: Wocheneinkauf, Freizeitausgaben, Shopping, neuer Laptop, Pumpkin Spice Latte Grande To Go usw.

Das Haushaltstagebuch solltest du mindestens 3 Monate, besser sogar länger, führen, um einen realistischen Eindruck zu erhalten. Du kannst es auch rückwirkend führen, indem du deine Kontoauszüge durchstöberst und aufschreibst.

Die Kunst des Sparens

Sparen muss nicht gleich Verzicht sein. Mit einigen Tipps kann es sogar sehr belohnen sein. Wichtig ist deine Sparrate und Sparquote.

Sparen kann Spaß machen

Sparrate und Sparquote

Die Sparrate ist der Geldbetrag, den du jeden Monat zur Seite legen kannst. Aber wie viel sollte das sein? Das lässt sich besser anhand der Sparquote berechnen.

Die Sparquote berechnest du, indem du die Sparrate durch dein monatliches Nettoeinkommen teilst.

Wir nehmen an, dass du 150 € im Monat Seite legst und du 1.500 € Netto im Monat als Gehalt erhältst. Dann ist deine Sparrate 150 € und die Sparquote 10 % (10 % von dem Nettoeinkommen).

Besser wäre eine Sparquote von 30 %, also hier im Beispiel 450 € im Monat.

10 % Prozent Sparquote vom Nettoeinkommen sind das absolute Minimum, um dir ein finanzielles Polster aufzubauen.

Wichtige Erkenntnis

Versuche mindestens 10 %, wenn nicht sogar 30 %, deines Netto-Einkommens zu sparen.

Sparen mit dem 3-Konten-Modell

Zum Sparen brauchst du keine Disziplin, sondern ein System. Ein bewährtes System ist das 3-Konten-Modell.

- Gehalts- und Konsumkonto (Girokonto): Hier geht dein Gehalt ein, hiervon zahlst du Miete, Einkauf und alles Alltägliche. Bei dem Konto sind Zinsen nicht wichtig. Von hier aus richtest du einen Dauerauftrag ein, um deine Sparrate jeden Monat (z. B. 2 Tage nach dem Gehaltseingang) auf das Vermögenskonto zu überweisen.

- Notgroschen-Konto (Tagesgeld): Bevor du mit dem Investieren startest, solltest du dir Rücklagen für Notfälle aufbauen. Der Notgroschen sollte drei bis vier Monatsgehälter hoch sein. Hier kannst du ein Tagesgeldkonto nehmen. Etwas Zinsen sind schön, aber wichtiger ist, dass du jederzeit bei einem Notfall sofort an dein Geld kommst. Das Konto musst du einmalig aufbauen und dann aber nicht mehr (bzw. nur im Notfall) anfassen.

- Vermögenskonto (z. B. Verrechnungskonto vom Depot): Nachdem du den Notgroschen aufgebaut hast, kannst du mit dem Investieren starten. Hierfür überweist du monatlich den Sparbetrag von deinem Gehalts- und Konsumkonto. Dies ist ein Depot zum Investieren (mehr dazu später).

Wichtige Erkenntnis

Das 3-Konten-Modell mit automatischen Daueraufträgen ist ein System, wie du sparst, ohne dir darüber Gedanken zu machen.

Mit dem Sparbooster die Sparquote steigern

Wenn du jetzt eine Sparquote von beispielsweise 30 % hast, dann kannst du bei der nächsten Gehaltserhöhung diese vielleicht etwas erhöhen. Stellt die Gehaltserhöhung 100 € mehr Netto im Monat zur Verfügung, kannst du 50% davon, also 50 € für die Sparrate nutzen. Somit hast du mehr im Monat zur Verfügung, aber dennoch deine Sparquote erhöht.

Nehmen wir an, dass dein Gehalt sich jährlich um 2 % erhöht und du mit 25 Jahren anfängst 30 % deines Gehalts zu sparen. Wenn du bei jeder Gehaltserhöhung zusätzlich 50 % sparst (also die Hälfte der Erhöhung), dann hat sich bis zum 65. Geburtstag die Sparquote auf 41% erhöht! Das wären 18% mehr Endvermögen.

Positiver Nebeneffekt ist, dass du dich weniger abhängig vom ohne Einkommen machst. Würdest du nicht sparen, weil du dein Geld immer für einen teureren Lebensstandard ausgibst, wird das eine Abhängigkeit schaffen. Das teure Apartment, Auto oder Freizeitveranstaltungen schafft Abhängigkeiten, die dann das große Gehalt wiederum voraussetzen. Vermögen sollte dir aber eigentlich Freiheiten statt Abhängigkeiten schaffen.

Wichtige Erkenntnis

Du kannst mit dem Sparbonus "nebenbei" deine Sparquote erhöhen und deinen Lebensstandard langsamer steigen lassen als dein Einkommen.

Mit Schulden richtig umgehen

Keine Sorge, du bist nicht alleine, falls du Schulden hast. 7 Millionen Menschen gelten als überschuldet. Und Schulden sind nicht immer ein Hindernis für dein finanzielles Ziel.

Gutsche Schulden, schlechte Schulden

- „Gute“ Schulden bedeutet in der Gegenwart (fremdes) Geld so auszugeben, dass man in der Zukunft davon profitiert. Zum Beispiel der Studienkredit, ein Förderkredit für Weiterbildungen, Gründerkredite und oft auch der Kredit zum Kauf einer Immobilie.

- „Schlechte“ Schulden dienen in der Gegenwart dazu auf Kosten der Zukunft zu leben. Zum Beispiel ein über Kredite finanziertes neues Auto, ein kreditfinanzierter Urlaub, der Fernsehrer mit der Null-Prozent-Finanzierung oder das Handy, welches in Raten gezahlt wird.

Dem Geld, was du zurückzahlen musst, steht kein (großer) Wert gegenüber. Du kannst das kreditfinanzierte Auto oder Handy nicht für den gleichen Preis verkaufen. Es ist also schon weniger Wert, als der Kredit, den du schuldest.

Zum anderen musst du den Kredit meistens mit Zinsen bezahlten. Gerade die Dispozinsen auf dem Konto sind schnell bei 7 bis 16 Prozent.

Würdest du eine Kredit nach 5 Jahren mit 16 % Zinsen zurückzahlen, zahlst du fast doppelt so viele Zinsen, also der ursprüngliche Kredit wert war!

Gute Schulde hingegen kreieren einen Wert in der Zukunft. Das Studium ermöglicht ein höheres Gehalt oder die Immobilie kann an Wert gewinnen.

Wichtige Erkenntnis

Konsumausgaben für Auto, Fernseher oder Shopping machen dich ärmer und kosten im Zweifel viele Zinsen.

In 3 Schritten zur Schuldenfreiheit

Schlechte Schulden, solltest du so schnell wie mögliche abbauen. Dafür kannst du in 3 Schritten vorgehen:

- Analysiere deine Schulden: Sortiere die Schulden nach Gesamthöhe, Zinsen (falls vorhanden) und monatliche Rückzahlungsraten (falls vorhanden)

- Optimiere deine Schulden: versuche bei einem oder mehreren Kredieten, die Zinsen zu rücken. Bei vielen Banken kannst du Kredite „umschichten“, z.B. indem du den Dispokredit des Kontos in ein Darlehenvertrag mit geringeren Zinsen änderst.

- Nutze Sonderzahlungen: Versuche bei jeder Gelegenheit die Schulden weiter abzubauen. Prüfe, ob du Sondertilgungsrechte hast, bei denen du auf einen Schlag mehr zurückzahlen kannst, als in den Raten.

Längere Rückzahlungen bedeuten, dass du mehr Zinsen für deine Schulden zahlst. Deswegen ist es grundsätzlich gut, erst die Schulden zu tilgen und dann zu investieren. Aber auch für das Erfolgserlebnis ist es in Ordnung, bereits mit dem Investieren parallel zum Tilgen der Schulden zu starten.

Diese Versicherungen brauchst du wirklich

Eine Versicherung minimiert das Risiko von finanziellen Schaden ist aber gleichzeitig ein (teils sehr großer) Kostenfaktor.

Stell dir jedes Mal die Frage, ob dich der Schadensfall die (finanzielle) Existenz kosten würde. Oder: Eine Versicherung lohnt sich nicht, wenn du den Schaden aus eigener Tasche (vom Notgroschen) zahlen kannst.

Pflichtversicherungen

- Krankenversicherung

- gesetzliche Rentenversicherung

- Nur für Betroffene: KfZ-Haftpflicht, Hundehaftpflicht, Bauherrenhaftpflicht

Wichtige Versicherungen

- Private Haftpflichtversicherung: sollte jede:r abschließen, zumal sie maximal so viel kostet wie zwei Kaffee im Monat. Die Haftpflichtversicherung hilft dir, wenn du aus Versehen oder fahrlässig jemanden verletzt (z. B. Unfall verursachst) oder Sachen kaputt machst. Der Schaden kann schnell in die Millionen gehen.

- Berufsunfähigkeitsversicherung: schützt dich vor dem Verlust deiner Arbeitsfähigkeit (und folglich dem Wegfall deines Einkommens). Die Versicherung zahlt eine festgelegte Berufsunfähigkeitsrente aus, wenn du durch einen Unfall oder eine Krankheit gar nicht mehr oder nur noch weniger arbeiten kannst. Dazu zählen psychische Krankheiten, wie ein Burnout, genauso wie Gelenkkrankheiten. Die Kosten einer „BU“ hängen stark von deinem Alter, Vorerkrankungen und Beruf ab.

Möglicherweise benötigte Versicherungen

- Risikolebensversicherung: Im Falle deines Todes erhalten Angehörige eine festgelegte Versicherungssumme ausgezahlt. Dies ist dann sinnvoll, wenn die Familie finanziell stark abhängig von deinem Einkommen ist.

- Gebäudeversicherung: Schützt Vermieter und Eigentümer vor Schaden und Katastrophen am Gebäude.

- Auslandsreisekrankenversicherung: Für die Zeit deines Urlaubs solltest du auch im Ausland krankenversichert sein. Insbesondere in Nordamerika wird ein Unfall oder eine Krankheit im Urlaub sonst schnell zum finanziellen Debakel. Sie kostet etwa einen Euro pro Urlaubstag.

- Hausratsversicherung: Kann sinnvoll sein, wenn du sehr wertvolle Gegenstände in der Wohnung aufbewahrst, denn bei Brand, Diebstahl oder Naturkatastrophen ersetzt die Versicherung den Schaden.

- Rechtsschutzversicherung: Schwer abschätzbar, ob du mal dein Recht vor Gericht durchsetzen musst, zum Beispiel, um einen Arbeitsplatz einzuklagen. Die Versicherung musst du min. 3 Monate abschließen, bevor der Rechtsstreit absehbar ist.

Versicherungen, die du nicht benötigst

- Handy-Versicherung

- Unfallversicherung (höchstens als Alternative, falls du keine BU erhältst)

- Reisegepäckversicherung

- Glasbruchversicherung

Versicherungswechsel und -abschluss

Du solltest ab und zu in Preisvergleichen prüfen, ob du bessere Konditionen findest. Oft werden Versicherungen günstiger und du kannst ein paar Hundert Euro im Jahr sparen.

Wichtige Erkenntnis

Kündige Versicherungen, die kein existenzielles Risiko versichern. Kümmere dich aber um die wichtigsten Versicherungen, wo die Schäden sonst schnell eine Privatinsolvenz nach sich ziehen.

Die Klassiker der Geldanlage

Girokonto, Sparbuch, Tagesgeld: Non-Profit-Anlage

Sie vereint, dass du damit keinen Wertgewinn erzielst. Sie sind aber sehr wichtig, da du hier jederzeit auf dein Geld zugreifen kannst. Das Girokonto nutzt du für deine täglichen Zahlungen, das Tagesgeldkonto für den Notgroschen.

Ein Festgeldkonto zahlt etwas mehr Zinsen (als ein Tagesgeldkonto), dafür musst du das Geld dort fest für einen Zeitraum (meist zwischen ein paar Monaten und bis zu 10 Jahre) liegen lassen. Es ist daher nicht für den Notgroschen geeignet.

Bei diesen Konten reichen die Zinsen nicht aus, um die Inflation zu übertreffen. Sie eignen sich nicht für den Vermögensaufbau.

Dafür ist es dort sicher, da es von der Einlagensicherung gedeckt ist.

Was ist die Einlagensicherung (in Deutschland)?

Die Einlagensicherung ist ein System, das sicherstellt, dass das Geld, das eine Person bei einer Bank einzahlt, bis zu einem bestimmten Betrag geschützt ist.

In Deutschland beträgt die Einlagensicherung 100.000€. Im Falle einer Insolvenz einer von der deutschen Einlagensicherung geschützten Bank würden Kontoinhaber:innen bis zu 100.000€ erstattet bekommen.

Lebensversicherung, Bausparvertrag & Co. – Sparen auf Sparflamme

Bausparvertrag

Beim Bausparvertrag zahlst du regelmäßig einen bestimmten Betrag in den Vertrag ein, um in Zukunft ein Darlehen für den Bau, Kauf oder die Renovierung eines Hauses zu erhalten. Sobald genügend Geld angespart ist und die Bedingungen erfüllt sind, kannst du das Darlehen zu einem festgelegten Zinssatz nutzen – musst es aber nicht.

In der Sparphase erhältst du heutzutage kaum Zinsen. Dafür könntest du die derzeitig geringen Zinsen für den Kredit für die nächsten 10 Jahre sichern.

Finanziell lohnt sich ein Bausparvertrag aber eigentlich nicht mehr. Meistens musst du noch Kosten und Provisionen zahlen, sodass der geringe staatliche Zuschuss (unter 100 € im Jahr) keinen Unterschied macht.

Hast du einen Bausparvertrag? Falls es ein alter Vertrag mit vielen Zinsen in der Sparphase ist, kannst du ihn behalten. Andernfalls löse ihn fristgerecht auf und nutze das Geld für bessere Investitionen.

Private Lebens- und Rentenversicherung

Lebensversicherung wird oft synonym zum Begriff Rentenversicherung genutzt. In beiden Fällen zahlst du monatliche Beträge, die die Versicherung verwaltet und im Ruhestand auszahlt (entweder regelmäßige monatliche Rentenzahlungen oder einmalig). In der Lebensversicherung erhalten Hinterbliebene im Todesfall das Geld.

Durch Abschlussgebühren, Provisionen, Kosten und geringe Rendite (derzeitiger Garantiezins beträgt 0,25 % im Jahr) vernichten Lebens- und Rentenversicherung dein Geld.

Ausnahme vor 2005 geschlossene und mindestens 12 Jahre laufende Verträge, denn hier ist die Auszahlung im Alter steuerfrei. Zudem waren die Zinsen damals deutlich höher.

Möchtest du einen Altvertrag auflösen, stellst du diesen am besten „beitragsfrei“. Das heißt, dass du nichts weiter einzahlst, den Vertrag aber auch nicht auflöst und somit Auflösungsgebühren zahlst. Der Vertrag bleibt dann auf dem aktuellen Stand und du erhältst entsprechende Auszahlungen, ohne weiter einzuzahlen.

Fondsgebundene Lebens- und Rentenversicherungen

Statt eines Garantiezins erhältst du hier abhängig von der Rendite eines Investmentfonds deine Rente. Auch wenn es unter Umständen Steuervorteile gibt, machen auch hier hohe Gebühren die Renditeerwartung zunichte.

Investiere besser direkt in einen Fonds. Das spart Gebühren der zwischengeschalteten Versicherung und ermöglicht dir mehr Flexibilität.

Riester und Rürup

Die Riester-Rente und Rürup-Renten sind staatlich geförderte Altersvorsorge-Modelle für alle, die in die gesetzliche Rentenversicherung einzahlen (oder mit so einer Person verheiratet sind). Vom Prinzip her funktioniert sie wie eine Rentenversicherung, die unter Umständen staatliche Förderungen ermöglicht. Im Unterschied zur Riester-Rente kann die Rürup-Rente nicht gekündigt oder einmalig ausgezahlt werden.

Beide Modelle sind also sehr unflexibel und, ebenso wie die Rentenversicherung, ohne gute Renditeaussicht.

Kombi-Produkte

Es gibt auch Kombinationen, z. B. aus einer Berufsunfähigkeitsversicherung und Rentenversicherung. Dies ist eigentlich nie sinnvoll:

- Kosten fallen für beides separat an, du sparst also keine Gebühren

- Möchtest du an einem der beiden Komponente etwas ändern, müsstest du meistens auch die andere kündigen oder neu abschließen. Das verursacht wieder mehr Kosten.

Wichtige Erkenntnis

Von Lebensversicherung bis Rürup: wenn dann ergeben höchstens Altverträge davon Sinn. Durch hohe Kosten, geringe Rendite und mangelnde Flexibilität solltest du so einen Vertrag nicht neu abschließen.

Immobilien – der steinige Weg zum Wohlstand

Mieten oder kaufen? Oder: warum Miete zahlen, wenn das Geld doch in die Immobilie fließen könnte? Überraschenderweise gibt es dafür so einige Gründe.

Es genügt nicht, die monatliche Miete mit der monatlichen Rate zu vergleichen, mit der der Immobilienkredit abbezahlt wird

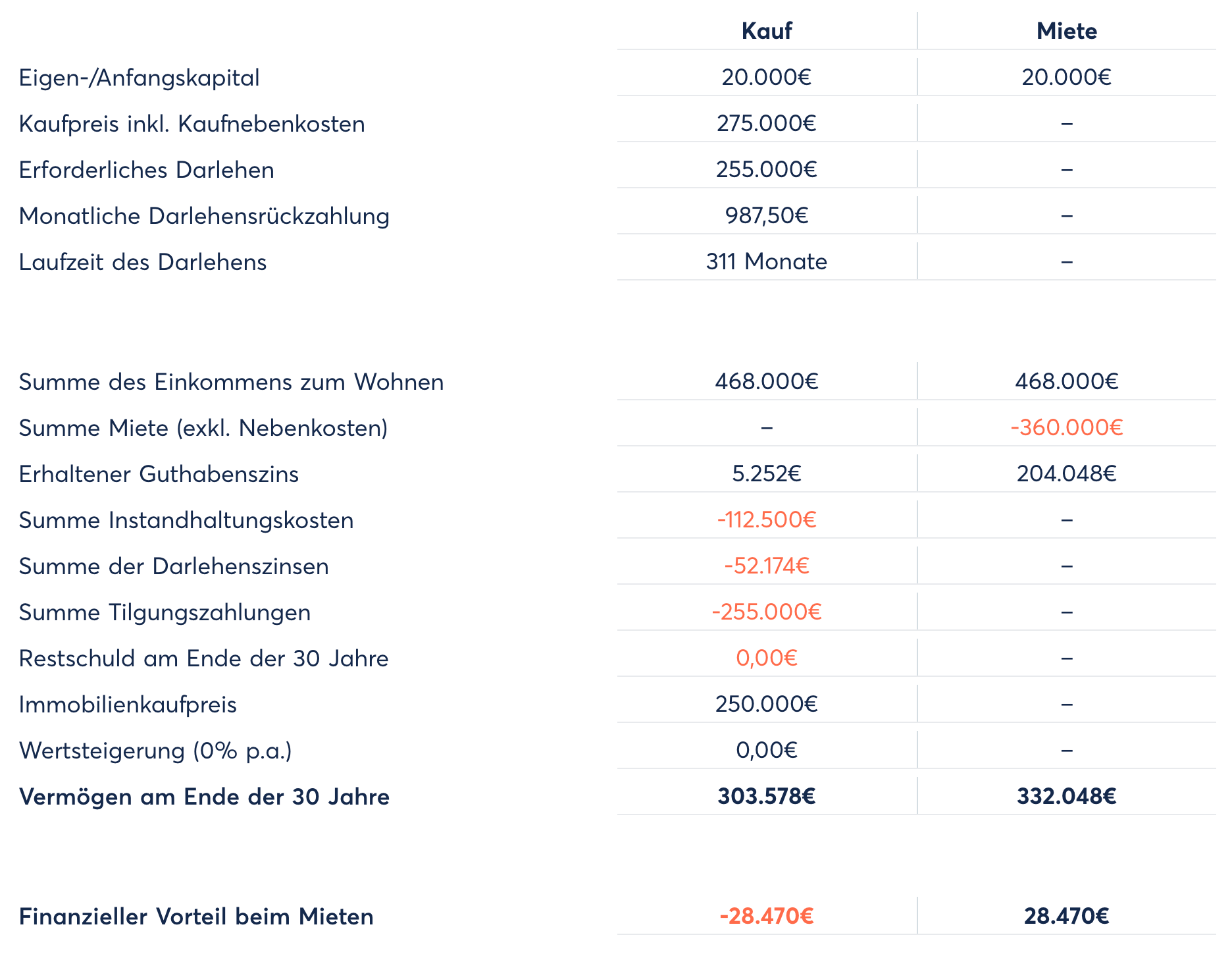

Beispiel 1: Mieten statt Kaufen

- 1.000 € Miete (kalt) im Monat

- 20.000 € gespart

- kann 1.300 € im Monat fürs Wohnen aufwenden

Jetzt hat René zwei Optionen:

| Immobilienkauf | Miete und Investieren |

|---|---|

| 1.300 € für Immobilienfinanzierung | 1.000 € für Miete |

| keine Investitionen | 300 € zum Investieren (bei durchschnittlich 5 % Rendite im Jahr) |

Er hat eine Wohnung im Blick. Diese kostet 250.000 € plus 25.000 € Nebenkosten (Makler, Notar, usw.). Erwerbsnebenkosten in Höhe von 10% des Kaufpreises sind normal.

Das Objekt ist in einem guten Zustand, deswegen rechnet er mit 1,5 % Instandhaltungskosten im Jahr. Ein Darlehen, welches für 26 Jahre läuft, würde ihm 1,5 % Zinsen im Jahr kosten. Seine Rate wären also 987,50 € im Monat.

Tatsächlich hat der mietende René nach 30 Jahren ein Gesamtvermögen in Höhe von etwa 332.000 Euro und der kaufende René nur 303.000 Euro.

Auf Mietsteigerung und Wertsteigerung der Immobilie wurde zur Veranschaulichung verzichtet.

Beispiel 2: Kaufen statt Mieten

Nun sind alle Parameter bei René gleich, bis auf die Kaltmiete. Er zahlt 1.100 € kalt, statt 1.000 € im Monat.

Jetzt würde sich der Kauf lohnen. Nach 30 Jahren hätte René als Käufer 54 Tausend Euro mehr Vermögen aufgebaut.

Wichtige Erkenntnis

Miete ist nicht immer verschwendetes Geld. Rein rechnerisch kann sich ein Immobilienkauf stattdessen lohnen - aber längst nicht immer

Faktoren beim Immobilienkauf

- Immobilie als Klotz am Bein: mit einem Kauf verlierst du an Flexibilität. Das Darlehen musst du monatlich abbezahlen und ein Verkauf ist nicht immer einfach. Insbesondere, wenn der Kredit noch nicht zurückgezahlt ist, kann eine Aufhebung bei der Bank mehrere Tausend Euro kosten.

- Ändernde Anforderungen: die Anforderungen an die Immobilie können sich auch schnell ändern. Magst du es auf dem Land vielleicht doch nicht mehr so gerne oder brauchst du mehr Platz für den Nachwuchs?

- Kostenfalle Instandhaltung: Ältere Gebäude verursachen schnell 2-3 % Instandhaltungskosten.

- Neufinanzierung: Wenn du das Darlehen nicht vor Ablauf abzahlst, musst du ein neues Darlehen für die Restschuld aufnehmen – zu gegebenenfalls höheren Zinsen.

- Lebensstil: Am Ende ist ein großer Teil der Frage, wie du dein Leben leben möchtest. Ist es eine Immobilie aus emotionaler Sicht dein großer Wunsch, musst du aber nicht ins letzte Detail die finanziellen Folgen schönrechnen. Schließlich ist es deine Lebensentscheidung - solange die Entscheidung gut abgewogen ist.

Immobilie vermieten

Mit den Mieteinnahmen kannst du das Darlehen finanzieren und so nebenbei weiteres Vermögen aufbauen. Zudem kannst du Kosten von der Steuer absetzen. Klingt wie ein No-Brainer. Allerdings hat die Immobilie zum Vermieten auch Nachteile

- Klumpenrisiko: du hast eine (oder wenige) Immobilie. Wenn in den nächsten 20 bis 30 Jahren dort etwas schiefgeht, hast du nicht viele andere Immobilien, die den Verlust ausgleichen.

- Vermietung ist ein Zweitjob: Du wirst angerufen, wenn der Wasserhahn tropft, musst Steuern und Handwerker jonglieren, neue Mieter finden und an Eigentümerversammlungen teilnehmen. Der Zeitaufwand ist nicht zu unterschätzen.

- Mieteinnahmen nicht garantiert: Je nachdem, in welcher Gegen die Immobilie ist, kann es auch zu längeren Phasen des Leerstands kommen.

- Wertsteigerung gering: Von 1970 bis 2020 sind Wohnimmobilien in Deutschland gerade mal um 0,6 % im Wert gestiegen. In einigen Städten, stiegen Preise natürlich stärker, in anderen Orten sind die Preise allerdings gefallen. Das ist kaum vorauszusehen.

- Kosten unkalkulierbar: Neben ohnehin unberechenbaren Instandhaltungskosten hängst du stark vom Verhalten der Mieter ab. Lüften diese gut? Rauchen sie viel?

- Politische Veränderung: In den nächsten Jahrzehnten können Steuererleichterungen kippen oder neue Regularien das Vermieter sein unattraktiver machen

- Konkurrenz mit Konzernen: Du stehst in Konkurrenz zu anderen Vermietern. Und das sind oft Konzerne mit Tausenden an Wohnungen. Diese können bei der Finanzierung und Instandhaltung Kosten sparen und sind daher günstiger als du.

Wichtige Erkenntnis

Eine Immobilie ist meistens aus finanzieller Sicht nicht die beste Entscheidung. Sowohl zum Bewohnen als zum Vermieten hängt der Kauf einer Immobilie viel mit deinem gewünschten Lebensstil zusammen.

Andere Wege, in Immobilien zu investieren

Du kannst in Immobilien investieren, ohne selbst die Objekte zu kaufen (und zu verwalten).

Immobilienfonds

Beim Immobilienfonds wird dein Geld zusammen mit dem von anderen Investor:innen verwaltet und in Immobilien investiert. Meistens sind diese Anlagen durch hohe Gebühren nicht empfehlenswert.

Immobilien-Investment per Crowdfunding

Die Schwarmfinanzierung wird über eine Plattform abgewickelt, die feste Laufzeit und Zinsen (meist 3 bis 6 Prozent) verspricht. Mit dem Geld werden dann die Bauprojekte umgesetzt. Dabei entsteht ein großes Risiko für Investierende, denn ihr Geld wir im Falle einer Insolvenz als letztes erstattet.

Aktien-Investitionen in Immobilienunternehmen

Über Aktien von Immobilienunternehmen wie Vonovia, Deutsche Euroshop oder Simon Property (USA) kannst du indirekt in Immobilien investieren. Das ist der bequemste Weg – dazu später mehr.

Aktien – wie du die Börse für dich nutzen kannst

Die Börse ist besser als ihr Ruf und ein elementarer Baustein in der finanziellen Vorsorge. Allerdings solltest du nicht unvorbereitet sein.

Was ist eine Aktie?

Eine Aktiengesellschaft, ist ein Unternehmen, dessen Besitz in ganz viele gleiche Teile zerlegt sind: die Aktien. Erwirbst du eine Aktie, wirst du in ganz kleinem Maßstab Miteigentümer:in des Unternehmens. Schon mit wenigen Euro kannst du Aktionär:in werden und am Erfolg des Unternehmens profitieren.

Mit Besitz einer Aktie kannst du (meistens) bei Hauptversammlungen über Entscheidungen abstimmen und hast Anspruch Ausschüttungen, die Dividenden, zu erhalten – wenn welche ausgeschüttet werden. Wie viele Stimmen und Dividenden du hast, hängt von der Menge deiner Aktien ab.

Geld mit Aktien verdienen

Neben der Dividende möchtest du vor allem über einen steigenden Kurs der Aktie Geld verdienen. Ist deine Aktie heute 100 € wert und steigt sie dann auf 150 €, hast du einen Kursgewinn von 50 € erzielt.

An der Börse kannst du einfach die meisten Aktien kaufen und verkaufen – schnell und unkompliziert. Die Börse ist wie ein Marktplatz ein Kleinanzeigen für Aktien. Sie ist standardisiert (eine Aktie ist immer gleich), reguliert (Aufsichtsbehörden überwachen Unternehmen) und effizient (innerhalb von Sekunden kann eine Transaktion stattfinden).

Wie entsteht der Preis einer Aktie?

Angebot und Nachfrage. Wollen viele Leute eine Aktie kaufen, steigt der Preis, denn es gibt ja noch genau so viele Aktien wie vorher. Die Leute sind bereit mehr zu zahlen, um eine der wenigen verfügbaren Aktien zu erhalten. Der Kurs steig. Genauso kann er bei mangelnder Nachfrage sinken.

Kursschwankungen sind vollkommen normal und haben viele Gründe. Hat jemand gerade ein großes Vermögen und möchte es neu investieren? Muss jemand dringend das Depot auflösen. All das führt zu Schwankungen, ohne dass sich am Unternehmen etwas ändert.

Viel basiert auf Erwartungen. Glaube ich, dass Tesla nächste Woche eine super Bilanz vorlegt, kaufe ich jetzt schon Aktien, um vom Kurssprung zu profitieren. Denken viele andere Menschen so, steigt die Aktie von Tesla schon jetzt.

Wertschwankungen: Volatilität erklärt

Volatilität beschreibt die Schwankungen im Preis einer Aktie über die Zeit. Höhere Volatilität bedeutet typischerweise ein höheres Risiko, da die Preise sich schneller und in größeren Schritten ändern können. Die Volatilität wird oft durch die Abweichung der Renditen zum Mittelwert eines bestimmten Zeitraums gemessen.

Wichtige Erkenntnis

Mit einer Aktie erwirbst du ein kleines Teil am Unternehmen und profitierst von Wertsteigerung und meistens auch von Dividenden. Allerdings kann mangelnde Nachfrage oder schlechte Erwartungen einen Kurs auch sinken lassen.

Risiken an der Börse

Kursschwankungen sind das unbestrittene Risiko an der Börse. Es gibt unterschiedliche Arten des Risikos.

- Marktrisiko: das Risiko, dass ein Großteil aller Aktien gleichzeitig an Wert verliert. Das kann durch Zinsveränderungen oder Geschehnisse, wie Corona, hervorgerufen werden. Das kann, wie bei Corona, auch mal 30 % Minus bedeuten. Langfristig wurden alle Verluste allerdings immer wieder wett gemacht.

- Einzelwertrisiko/Branchenrisiko: Bei einzelnen Aktien oder Branchen kann auch ein Wertverlust stattfinden, während der Markt insgesamt nicht weniger Wert wird. Das kann beispielsweise passieren, wenn ein spezifisches Unternehmen Lieferprobleme hat oder gesetzliche Regelungen eine gesamte Branche treffen.

Das Marktrisiko ist vollkommen in Ordnung. Dies ist unvermeidbar und auf lange Sicht unproblematisch. Das Einzelwertrisiko hingegen ist schlechtes Risiko. Dieses Risiko wird nicht belohnt (durch höhere durchschnittliche Rendite) und ist einfach vermeidbar.

Wichtige Erkenntnis

Einzelaktien (oder Branchen) erhöhen dein Risiko unnötigerweise. Allgemeines Marktrisiko ist auf lange Sicht unproblematisch

Wunderwaffe Diversifikation

„Mit Diversifikation senkst du das Verlustrisiko deiner Investition drastisch. Denn streust du dein Geld sehr breit, wird das Einzelwertrisiko einer Aktie bedeutungslos. Nicht aber – und das ist das Tolle – die Rendite.“

Die durchschnittliche Rendite macht Aktien so wichtig für den Vermögensaufbau: zwischen 2002 und 2021 lag die durchschnittliche jährliche Rendite des weltweiten Aktienmarkts bei 7 %.

Wichtige Erkenntnis

Vermeide unnötiges Risiko, indem du in viele Aktien über viele Regionen und Branchen diversifizierst.

Investmentfonds und ETFs

Prinzip eines Fonds

Investmentfonds bündeln das Geld von Hunderten oder Tausenden Investor:innen. Dadurch kommt sehr viel Geld zusammen, was dann durch die Fondsgesellschaft (bzw. Manager:innen) verwaltet und investiert wird.

Es wird mit dem Ziel der Gewinnsteigerung in

- Aktien (Aktienfonds),

- Immobilien (Immobilienfonds),

- Anleihen (Rentenfonds)

- Rohstoffe (Rohstofffonds)

- oder einer Mischung (Mischfonds)

investiert. Nach welchen Kriterien investiert wird, ist im Fondsprospekt für dich einsehbar.

Das ist für dich nicht schlimm, denn dein Geld im Fonds ist Sondervermögen und wird daher nicht für die Schulden der Fondsgesellschaft genutzt. Es ist weiterhin dein Geld.

Wichtige Erkenntnis

Über Fonds kannst du schnell, einfach und sicher dein Geld diversifizieren.

Index: das Barometer für die Börsenwelt

Ein Index legt eine Gruppe von Werten (hier Aktien) fest und misst, wie sich deren Wert über die Zeit verändert. Etwa drei Millionen dieser Aktien-Indizes gibt es weltweit (keine Sorge, davon sind nur wenige für dich überhaupt relevant 😮💨).

Du kennst vielleicht den DAX (Deutscher Aktien-Index). Er bildet den Wert der wertvollsten Unternehmen in Deutschland ab. Ein anderer Index, der MSCI World bildet mehr als 1.600 Unternehmen aus 23 Industrieländern ab.

Jeder Index hat eigene Kriterien, welche Unternehmen betrachtet werden. Im DAX ist ein Kriterium, dass die Unternehmen aus 🥁 (Trommelwirbel) Deutschland kommen. Andere Kriterien sind oft der Börsenwert, Verteilung der Aktien (z. B. nicht mehr als 70% der Aktien dürfen bei einem Investor liegen) oder Umweltstandards.

Wenn nach den Regeln ein Unternehmen nicht mehr im Index vertreten sein darf (z. B. in Deutschland ist ein Unternehmen wertvoller als eines, welches im DAX vorhanden ist), werden diese einfach ausgetauscht.

In einen Index kannst du nicht direkt investieren (ein Index ist ja „nur“ das Barometer, also die Vergleichsgröße). Es gibt aber Fonds, die die Indizes nachbilden und die du kaufen kannst.

Aktive Fonds vs. passive Fonds

Bei einem aktiven Fonds gibt es Personen, die den Markt beobachten, analysieren und dann im Namen des Fonds Aktien kaufen und verkaufen. Ihr Ziel ist es möglichst viel Rendite zu erwirtschaften. Dafür erhalten diese Manager:innen aber auch Gebühren vom Fonds, also von dir als Investor:in.

Passive Fonds bilden einen Index (z. B. den DAX oder MSCI World) ab. Die Fondsmanager:innen kopieren also den Index, ohne selber zu analysieren. Dadurch sind die Gebühren viel geringer und die Rendite gleicht dem des Index.

| Aktiver Fonds | Passiver Fonds | |

|---|---|---|

| 🔎 | Das Management sucht aktiv nach guten Investitionen | Nachbildung eines Marktes/Index |

| 🎯 Ziel | Mehr Rendite als Markt | Genau die Marktrendite abbilden |

| 💰 Gebühren | Hoch | Gering |

Obwohl mehr Gebühren anfallen, schaffen es die meisten aktiven Fonds nicht mehr Wert zu erzielen, als der Index, mit dem sie sich vergleichen.

Im Gegenteil: die meisten Manager:innen erzielen auf lange Sicht weniger Rendite.

Wichtige Erkenntnis

Aktive Fonds kosten mehr und erzielen meistens weniger Rendite.

ETFs: Definition, Vorteile und Nachteile

ETF steht für Exchange Tradet Fund (deutsch: börsengehandelter Indexfonds). Es sind passive Fonds, die einen Index (z. B. DAX oder MSCI World) nachbilden.

ETFs haben einige Vorteile:

- ETFs sind günstig: Zwischen 0,1 und 0,8 % Gebühren pro Jahr sind normal. Und das macht einen riesigen Unterschied, wie im Beispiel mit einer Anlage von 50.000 € über 20 Jahre, mit einer Rendite von 5%. Dort macht es einen Unterschied von über 30.000 € bzw. 1,45%.

- ETFs sind (normalerweise) diversifiziert: Wenn du einen weltweiten Index über alle Branchen nutzt (z. B. MSCI World), hast du maximale Diversifikation.

- ETFs sind emotionslos: Im Gegenteil zu aktiven Fonds, gibt es hier keine niemanden, der aus Emotionen, Gier oder Panik kauft bzw. verkauft

- ETFs eignen sich für alle: ab einem Euro kannst du mittels Sparplan in einen ETF einzahlen.

- ETFs sind liquide: Du kannst sie immer kaufen oder verkaufen, wenn die Börse geöffnet ist

Beispiel-Vergleich von typischen ETFs und Fonds:

| ETF | Fonds | |

|---|---|---|

| Verwaltungsgebühr | 0,3% p.a. | 1,5% p.a. |

| Ausgabeaufschlag | - | 5,0% |

| Kosten | -7.379 € | -38.150 € |

| Endbetrag nach Kosten | 125.286 € | 94.515 € |

Risiken von ETFs

- ETFs können zum Zocken verleiten: Du könntest verleitet sein, häufig zu kaufen und zu verkaufen, da der Zugang so einfach ist

- Viele ETFs sind spekulativ: Themen-ETFs, beispielsweise Clean Energy oder Blockchain, bilden nur wenige Unternehmen nach einem bestimmtem Thema oder einer Region ab. Diese sind nicht diversifiziert und tragen ein deutlich höheres Risiko. Du solltest daher auf die breit gestreuten ETFs setzen.

- Auch ETFs können Geld verlieren: Das Marktrisiko besteht weiterhin. Es ist möglich, dass die Aktien weltweit in einigen Jahren fallen – und damit auch deine ETFs. Wenn du dann aber nicht verkaufst, ist die Wahrscheinlichkeit sehr groß, dass du über einen langen Zeitraum dennoch Rendite erwirtschaftest.

Bei vielen Anbietern kannst du einen ETFs automatisch mit einem Sparplan besparen. Dann wird z. B. monatlich, wöchentlich oder jährlich dein Betrag (z. B. 50€) vom Girokonto abgebucht und in den ETF investiert.

Wichtige Erkenntnis

ETFs bieten dir eine sehr günstige Möglichkeit diversifiziert und langfristig zu investieren - deutlich besser als aktive Fonds.

Solltest du aktiv oder passiv Investieren?

Aktive Investor:innen wählen gezielt Aktien aus und müssen dafür die Branche kennen, Bilanzen analysieren und regelmäßig aktiv kaufen und verkaufen.

Passive Investor:innen investieren (über einen ETF) emotionslos, gleichbleibend und langfristig. Buy and Hold heißt der Ansatz auch.

Vermutlich klingt die zweite Gruppe angenehmer für dich. Das Gute: damit fährst du höchstwahrscheinlich auch besser! Statistisch gesehen macht die zweite Gruppe mehr Gewinn.

Warum Buy and Hold normalerweise mehr Gewinn bringt

Dafür gibt es zwei Gründe

- Regression zur Mitte: Abweichungen vom Durchschnitt pendeln sich langfristig ein. Wenn du viele Aktien lange hältst, ist deine Rendite wahrscheinlich ähnlich zu der durchschnittlichen Rendite am Aktienmarkt. Und da kommt der nächste Punkt ins Spiel.

- Mittelwert bei Aktien tendiert nach oben: anders ausgedrückt, es ist wahrscheinlich, dass auf lange Sicht der Wert steigt.

Hättest du zwischen 1969 und 2018 den MSCI World in einem beliebigen 15-Jahres Fenster gehalten, hättest du mindestens 1,2% Rendite im Jahr gemacht. Bei einem 40 Jahresfenster sogar mindestens 6 %. Also selbst der schlechtes Einstiegszeitpunkt (kurz vor einem Börsencrash) und der schlechtes Ausstiegszeitpunkt (im Börsencrash) hätte über eine lange Zeit immer noch Rendite erwirtschaftet.

In 4 Schritten zu deinem ersten Investment

- Ermittle deine Balance aus Sicherheit und Risiko

- Nutze ein Weltportfolio

- Finde passende ETFs für dein Weltportfolio

- Eröffne ein Depot

Schritt 1: Balance aus Sicherheit und Risiko ermitteln

Wir alle haben ein unterschiedliches Risikoempfinden. Manche freuen sich auf einen Fallschirmsprung, für andere ist eine Hängebrücke schon zu viel. Die Wahrscheinlichkeit eines Unfalls ist für alle gleich hoch – und dennoch bewerten alle die Gefahr anders.

Ebenso verhält es sich mit Geld. Es kann Jahre geben, da sinken die Kurse und deine Anlagen sind bis zu 40% weniger wert. Wirst du dabei noch ruhig schlafen?

Wenn du aus Panik vor weiter fallenden Kursen deine ETFs verkaufst, funktioniert die Geldanlage nicht. Deswegen solltest du die Schwankungen auf ein Maß minimieren, mit welchem du dich wohlfühlst.

Zwei Bausteine zum Bestimmen der Schwankungen

- Renditebaustein: Mit dem Renditebaustein möchtest du dein Geld vermehren. Deswegen eignen sich weltweite, diversifizierte ETFs. Diese können aber kurzfristige im Wert schwanken.

- Sicherheitsbaustein: Um die Schwankungen aus dem Renditebaustein abzufedern, kannst du im Sicherheitsbaustein z. B. auf Festgeldkonten setzen. Die Rendite ist hier weniger wichtig – dafür hast du keine Wertschwankungen.

Staatsanleihen für den Sicherheitsbaustein?

Anleihen eignen sich aber nicht unbedingt für den Sicherheitsbaustein, denn häufig sind die Zinsen auf Festgeldkonten höher, als die Potentielle Rendite der Anleihen.

Was ist eine Anleihe?

Eine Anleihe ist eine Art von Wertpapier, das von Unternehmen oder Regierungen ausgegeben wird, um Kapital zu beschaffen. Der Emittent (z. B. das Unternehmen oder der Staat) verspricht das aufgenommene Kapital zu einem festgelegten Zeitpunkt zurückzuzahlen und während der Laufzeit der Anleihe Zinsen zu vergeben.

Anleihen werden normalerweise an der Börse gehandelt, was bedeutet, dass du sie kaufen oder verkaufen kannst, ähnlich wie du Aktien kaufst oder verkaufst.

Mehr dazu im Artikel über nachhaltige Anleihen.

Wie so oft, ist das eine ganz persönliche Entscheidung. Wenn du ruhig bleibst und auch bei 60% im roten Bereich an die langfristige Strategie glaubst, einfach nicht ins Portfolio schaust und keine Gedanken verschwendest, kannst du auch 100% als Renditebaustein nutzen.

Andernfalls kannst du beispielsweise mit einer Hälfte im Sicherheitsbaustein starten und dich langsam an Wertschwankungen gewöhnen. Mit der Zeit erhöhst du dann vielleicht den Renditebaustein.

Thomas Kehl (Autor von Das einzige Buch, das Du über Finanzen lesen solltest↗) nutzt zu 100% den Renditebaustein. Ich mache dies sehr ähnlich, wobei ich teils noch Risikoreichere Impact Investings mit Anleihen ausgleiche.

Wichtige Erkenntnis

Ordne dein Risiko ein und investiere nur den "Risikobaustein" in einen ETF.

Schritt 2: Dein Weltportfolio aufbauen

Jetzt betrachten wir, wie du deinen Renditebaustein aufbaust. Wir erinnern uns, die Kriterien für deine passive Strategie sind:

- ein passiver Fonds

- weltweite Diversifikation

- Einfachheit, damit du nicht ständig überprüfen oder anpassen musst

Es gibt unglaublich viel Auswahl und Kombinationsmöglichkeiten. Deswegen sollte dir eine dieser fünf Wege helfen:

Fünf Möglichkeiten zu deinem Weltportfolio

- Ein Index als All-in-one-Lösung: An Einfachheit nicht zu übertrumpfen ist ein Portfolio, was aus einem Index besteht. Der MSCI World enthält bereits eine gute Streuung über Industrieländer (wie Deutschland, USA, Frankreich, Japan) und Sektoren hinweg. Es fehlen allerdings Schwellenländer (z. B. China, Indien, Mexiko, Brasilien, Südkorea). Aber auch dafür gibt es Indizes, die Aktien aus diesen Ländern mit beinhalten. Beispiele sind der FTSE All World, mit 4.000 Unternehmen aus Industrie- und Schwellenländern, wobei 90% der Anteile auf Industrieländer entfallen. Eine Alternative ist der MSCI ACWI (ACWI = All Countries World Index) mit 2.900 weltweiten Positionen.

- Die 70/30 Mischung: Um die Mischung aus Industrie- und Schwellenländern selbst zu bestimmen, kannst du auch zwei passende Indizes kombinieren. Der MSCI World enthält etwa 1.600 Aktien aus Industrieländern. Diesen kannst du z. B. mit einem MSCI EM kombinieren. Eigentlich alle Indizes mit EM für Emerging Markets bilden Schwellenländer ab. Viele nutzen dann die Mischung aus 70% MSCI World und 30% MSCI EM.

- Mehr Europa mit der 50/20/30 Mischung: Die bisher genannten Strategien beinhalten die USA viel stärker, während europäische Unternehmen eine untergeordnete Rolle haben. Deswegen könntest du zu den 50% MSCI World und 30% MSCI EM auch 20% europäische Aktien beimischen. Dafür eignet sich der Stoxx Europe 600 mit den 600 größten Unternehmen aus Europa. Im MSCI World sind natürlich auch schon (im untergeordnetem Maße europäische Aktien enthalten), womit bei der 50/20/30 Mischung der europäische Anteil sogar über 20 liegt.

- Dividenden-Portfolio für passives Einkommen: Wenn du dir wünscht immer wieder Dividenden ausgeschüttet zu bekommen, kannst du ein Portfolio dafür wählen. Ein Beispiel ist der FTSE All World High Yield Dividend Index (High Yield = hohe Rendite). Hier werden 1.600 Aktien aus Industrie und wenigen Schwellenländern abgebildet, die normalerweise hohe Dividenden zahlen. Dividenden können dich motivierten, aber – Achtung – sie sind weniger förderlich für den langfristigen Wertgewinn.

- Aktien in Kombination mit Immobilien und Rohstoffen: In diesem Modell nutzt du 90% für einen (oder mehrere) Aktien ETFs (z. B. oben genannte) und mischt 10% aus Immobilien und Rohstoffen bei. Die Immobilien lassen sich am günstigsten über Unternehmen aus dem Immobiliensektor abbilden. Dafür kommt der FTSE NAREIT Developed Markets mit den 100 größten Immobilienunternehmen der Industrieländer infrage. Die sind übrigens aber auch im MSCI World oder FTSE All World enthalten – es ist also nicht zwingend notwendig. Rohstoffe wie Edelmetalle, Agrarprodukte, Öl oder Gas kannst du z. B. über den Bloomberg Commodity Index abbilden. Diese Schwanken normalerweise stärker als Aktien erhöhen die Diversifikation aber etwas. Mehr als 5% solltest du allerdings nicht dafür aufwenden.

Warum Dividenden nicht mehr Rendite bringen

Dafür gibt es im Grunde zwei Gründe:

- Dividenden tragen nicht zum Wertwachstum des Unternehmens bei. Ansonsten hätte das Unternehmen mit dem Geld investieren können, was langfristig den Wert der Aktie erhöht.

- Auf Dividenden zahlst du (ab einem bestimmten Betrag) Steuern. Die führst du sofort ab. Dieses Geld kann dann keine weitere Rendite in den nächsten Jahren erwirtschaften. Du minderst den Zinseszinseffekt.

Wichtige Begriffe erklärt: MSCI, FTSE, High Yield, EM, IMI, Stoxx, Commodity

- MSCI = Morgan Stancley Capital International; US-Amerikanischer Indexanbieter

- FTSE = Financial Times Stock Exchange; US-Amerikanischer Indexanbieter

- Stoxx = Schweizer Indexanbieter (mittlerweile Teil der Deutsche Börse AG)

- EM = Emerging Markets (Schwellenländer)

- IMI = Investable Markets Index; bedeutet, dass hier auch kleinere Unternehmen enthalten sind.

- High Yield = hohe Rendite; typischerweise Unternehmen, die normalerweise überdurchschnittlich hohe Dividenden auszahlen.

- Commodity = standardisierte Rohstoffe

Wenn du dich dazu verleiten lässt, mit Einzelaktien oder Themen-ETFs zu spekulieren, solltest du das lieber in einem zweiten Depot machen. Somit trennst du rationale („langweilige“) Altersvorsorge und zocken. Das vermeidet, dass du die rationalen Anlagen zu Gunsten der Spielereien verkaufst.

Positiver Nebeneffekt: Du kannst die Rendite gut vergleichen. Und wie ich feststellen, dass die Rendite beim Zocken wirklich schlechter ist.

Wichtige Erkenntnis

Du kannst mit einem einfachen Depot deinen kompletten Vermögensaufbau passiv, einfach und sicher gestalten.

Schritt 3: Finde passende ETFs für dein Weltportfolio

Wir erinnern uns: Index ist nicht gleich ETF. Im vorherigen Schritt hast du dir Gedanken über die Zusammensetzung des Portfolios gemacht. Vielleicht möchtest du jetzt den FTSE All World, MSCI EM oder Stoxx Europe 600 nutzen.

Dann müssen wir den passenden ETF für den Index finden. Allein für den MSCI World existieren über 20 ETFs. Welcher ist der richtige?

ETF-Namen erklärt

- Name des ETF-Anbieters, hier Xtrackers (Tochterfirma der Deutschen Bank). Häufig sind zudem iShares (von Black Rock), UBS, Vanguard, Amundi und Lyxor.

- Index, hier der MSCI Emerging Markets. Diesen Index bildet der ETF ab. Wir haben unter anderem über den MSCI World, MSCI Emerging Markets, FTSE All World, Stoxx Europe 600 oder FTSE All World High Yield Dividend gesprochen.

- Besondere Labels, hier ESG. ESG steht für Environmental, Social and Governance) und weisen auf besondere Nachhaltigkeit hin.

- Regulatorik, wie hier UCITS. UCITS steht für Undertackings for Collective Investments in Transferable Securities und heißt, dass der ETF die von der EU festgelegten Sicherheitsstandards erfüllt. Die beinhalten unter anderem, dass maximal 20% des ETFs in einen einzelnen Titel investiert sein dürfen und das Geld als Sondervermögen verwahrt wird, also bei Insolvenz des Anbieters nicht verloren geht.

- Ausschüttungsintervall oder -methode, wie hier 1C. Das zeigt an, dass die Ausschüttungen direkt wieder investiert werden – dazu später mehr.

Nicht immer findest du das Ausschüttungsintervall (1C) oder besondere Label im Namen. Lass dich davon nicht verunsichern.

Kriterien für deine ETF-Auswahl

ETFs, die denselben Index abbilden, sind sehr ähnlich. Du kannst dann kaum etwas falsch machen. Die ETFs findest du auf Portalen wie JustETF oder Finanzfluss.

Wichtige Kriterien – Danach solltest du den ETF auswählen

- Fondsvolumen: Als Richtwert solltest du beachten, dass das Volumen des ETFs mindestens 100 Millionen Euro beträgt.

- Kosten – TER (Total Expense Ratio): Die Gesamtkosten, die der Anbieter für die Verwaltung des ETFs jährlich vom Volumen abzieht. Sie werden also nicht separat von deinem Konto abgebucht. Die TER sollten möglichst gering sein. Normal sind zwischen 0,1 % und 0,5 %.

Wo finde ich diese Kriterien & Factsheet

Die wichtigsten Kriterien findest du auf den Portalen (z. B. JustETF oder Finanzfluss) oder beim Depotanbieter selbst.

Zu jedem ETF gibt es aber auch ein Factsheet. Das sind meistens 3 Seiten, in denen dich wichtigsten Unternehmen und Kennzahlen zum ETF aufgeführt sind.

Tracking Difference

Im Factsheet ist manchmal eine Tracking Difference angegeben. Diese sagt aus, wie weit der ETF von dem Index abweicht. Die hängt mit der TER oder Steuereffekten zusammen.

Weitere (optionale) Kriterien für die ETF-Auswahl

- Ausschüttung: Manche Unternehmen im ETF schütten Dividenden aus. ETFs können diese entweder an dich weitergeben (ausschüttende ETFs oder DIST, DIS) oder direkt wieder investieren (thesaurierende ETFs oder ACC, C). Bei ausschüttenden ETFs erhältst du regelmäßig etwas Geld zurück, bei thesaurierenden ETFs ist der Wert nach einigen Jahren dafür höher. Statistisch bringen thesaurierende ETFs etwas mehr Rendite – die Entscheidung ist aber letztendlich fast egal.

- Replikationsmethode: In der physischen Replikation (auch DR; direct replication) kaufen die ETF Anbieter die Aktien (nach dem Index). In der synthetischen Replikation ist noch eine Bank zwischengeschaltet, die die Aktien für den Anbieter verwahrt. Für dich macht das aber keinen Unterschied.

Die Fondswährung ist nicht wichtig, da dir dein Depot ohnehin in der Heimatwährung angezeigt und ausgezahlt wird.

Wichtige Erkenntnis

Für den passenden ETF musst du nach TER, Fondsvolumen und ggf. noch die Ausschüttung achten.

Schritt 4: Eröffne das Depot

Das Depot ist wie ein digitaler Tresor für deinen ETF. Meistens öffnest du gleichzeitig mit dem Depot ein Verrechnungskonto.

Unterschied Broker und Depot

Häufig werden Broker und Depot für das Gleiche genutzt. Streng genommen ist der Broker ein Dienstleister, welcher deine Bestellungen an der Börse platziert. Das Depot ist nur die Verwahrung deiner Aktien. Die meisten Broker bieten aber auch ein Depot an.

Da die Depotanbieter sich im Detail unterscheiden, kannst du auf Folgendes achten:

- Ist dein ETF sparplanfähig? Prüfe, ob du in den oder die von dir gewählten ETFs automatisch per Sparplan investieren kannst.

- Ist dein Broker steuereinfach? Das sind eigentlich alle in Deutschland ansässigen Broker. Sie führen Steuern automatisch ab und stellen eine Steuerbescheinigung aus.

- Wo ist es günstig? Prüfe zunächst die Depotführungsgebühren. Manche sind kostenlos, ansonsten sind 10 bis 50 Euro im Jahr normal. Prüfe dann die Transaktionskosten, also die Kosten die pro Kauf eines ETFs anfallen. Viele Sparpläne werden kostenlos angeboten (z.B. bei Trade Republic↗). Andere Anbieter nehmen aber Transaktionskosten pro Ausführung oder prozentuale Ausgabeaufschläge.

🏆 Finanzen.net zero ist der Testsieger in der Broker-Empfehlung von kinu.earth.

Spread als Kostenfaktor

Nur der Vollständigkeit halber, erwähne ich noch den Spread. Der Spread ist die Differenz zwischen dem Geld- und dem Briefkurs eines Wertpapiers. Diese Spanne ist im Grunde die Marge, mit der Broker ihr Geld verdienen. Mehr dazu im Wiki über Spread, Geld- und Briefkurs.

Für die ETFs und Sparpläne hat das aber kaum Relevanz, da die häufig gehandelt werden und der Spread deswegen keine großen Unterschiede aufweisen sollte.

Depot eröffnen und Sparplan festlegen

Jetzt, wo du einen Depotanbieter gefunden hast, kannst du das Depot direkt eröffnen. Das geht in den meisten Fällen innerhalb von 5 Minuten von der Couch aus.

Such dir deinen Perso und los geht’s. GENAU JETZT!

In deinem Depot kannst du direkt einen Sparplan eröffnen. Suche dafür die WKN von deinem ETF (oder den ETF an sich) und lege den gewünschten Betrag fest.

🎉 Herzlichen Glückwunsch! Klopf dir erstmal ausgiebig auf die Schultern.

Portfolio in Balance halten

Oder auch „Rebalancing“ genannt. Die Idee dahinter ist, dass du in regelmäßigen Abständen (z. B. immer rund um Weihnachten) prüfst, ob noch alles in Balance ist.

Meistens hat sich nämlich ein Teil des Depots anders entwickelt, als ein anderes. Zum Beispiel ist der MSCI World stark gestiegen, der MSCI EM aber leicht negativ. Dann hat der MSCI World jetzt prozentual mehr Anteile am Portfolio, als du dir in deiner Strategie vorgenommen hast.

- Renditebaustein vs. Sicherheitsbaustein: Mit großer Wahrscheinlichkeit ist der Renditebaustein (z. B. MSCI World ETF) irgendwann mehr Wert geworden, im Gegensatz zum Sicherheitsbaustein (z. B. Festgeldkonto). Dann müsstest du die Anteile wieder in das gewünschte Maß bringen.

- Zusammensetzung: Ebenso können sich die Anteile (z. B. 70 % MSCI World und 30 % MSCI EM) verschoben haben.

Was du schon immer wissen wolltest

Wann ist der richtige Zeitpunkt loszulegen?

In 99 % der Fälle: Jetzt.

- Alter: Du bist nie zu jung zum Starten (denk an den Zinseszinseffekt). Und solange du mindestens noch 15 Jahre Zeit hast, bis du das Geld wieder benötigst, kannst du mit Aktien-ETFs ziemlich sicher eine Wertsteigerung bewirken.

- Guter Zeitpunkt: Nicht doch lieber bis zum nächsten Crash warten? Realistisch kannst du nicht abschätzen, wann der perfekte Zeitpunkt ist. Wahrscheinlicher ist es, dass du durchs Warten den richtigen Moment verpasst.

Wenn du mit einem größeren Betrag starten möchtest, kannst du diesen auch auf 6-12 Monate im Sparplan aufteilen, um das Risiko eines blöden Einstiegszeitpunkt zu minimieren.

Statt einmalig 10.000 € zu investieren, könntest du für 10 Monate deinen Sparplan um 1.000 € erhöhen.

Statistisch war es in der Vergangenheit erfolgreicher, den großen Betrag auf Einmal zu investieren.

Investieren und Steuern

Auch hier wird nur mit Wasser gekocht. Ein kurzer Überblick was es zu beachten gibt.

Das hier ist keine Steuerberatung. Bei Fachfragen lohnt es sich, Steuerberatung zu nutzen.

Erträge als Einkommen

- Vermietung und Verpachtung: Auf Einnahmen aus der Immobile fällt dein Einkommenssteuersatz (wie beim Gehalt) an. Allerdings kannst du bei der Vermietung Renovierungskosten, Grundsteuer und Maklerkosten absetzen.

- Gold und Kryptowährungen: Hältst du die Kryptowährungen und Gold länger als ein Jahr, sind die Gewinne daraus steuerfrei. Andernfalls zahlst du deinen Einkommenssteuersatz.

- Private Renten- und Lebensversicherungen: Mindestens 12 Jahre alte Verträge, die vor 2005 geschlossen wurden, zahlen keine Steuern auf Kapitalausschüttungen. Die Besteuerung bei neueren Verträgen hängt vom Alter der erstmaligen Auszahlung ab. Wenn du die Ausschüttung einmalig wählst, zahlst du 50 % Steuern auf den Gewinn.

Kapitalerträge aus Aktien, ETFs, Anleihen und Co

Sonstige Gewinne aus Geldanlagen gelten als Kapitalerträge. Darauf musst du Kapitalertragssteuern in Höhe von 25 % und 5,5 % Solidaritätszuschlag zahlen. Wenn du Mitglied einer Kirche bist kommen nochmal 1,615 % bzw. 1,445 % wenn du in Bayern oder Baden-Württemberg wohnst.

Insgesamt zahlst du also 26,375 % plus eventuell deine Kirchensteuer auf die Gewinne (nicht die gesamte investierte Summe). Kapitalerträge können folgende sein:

- Zinsen (z. B. von Tagesgeld oder Festgeldkonto oder Anleihen)

- Dividenden (z. B. Ausschüttungen von Aktien oder ETFs)

- Kursgewinne bei Verkauf von ETFs, Aktien, Anleihen etc.

Vorabpauschale bei thesaurierenden ETFs

Bei thesaurierenden ETFs musst du einen sehr kleinen Teil der Gewinne schon vor dem Verkauf versteuern. Dieser hängt von der investierten Summe, den Leitzinsen und dem Kursgewinn ab. 2020 hättest du bei 10.000 Euro und 50 Euro Kursgewinn aber nur 90 Cent als Vorabpauschale bezahlt.

Auf Finanzfluss kannst du deine Vorabpauschale berechnen.

Der Freibetrag (formell: Sparerpauschbetrag) erlaubt dir Gewinne bis zu 1.000 € (vor 2023 waren es 801 €) im Jahr ohne Steuern zu machen. Verheiratete haben zusammen einen Freibetrag von 2.000 €.

Der Freibetrag gilt pro Jahr. Wenn du einen ETF nach 3 Jahren verkaufst, zählt das Jahr nur in dem Jahr des Verkaufs - egal wie lange du den ETF schon hältst.

Manche Anbieter bieten deswegen an, den Freibetrag jährlich auszunutzen, indem der ETF verkauft und gleich wieder gekauft werden (beispielsweise die Steuerautomatik von EVERGREEN).

Steuern: Was du tun musst

- Steuererklärung! Schreck bei Seite – die ist keine Pflicht. Aber lohnt sich, wenn du ein geringes Einkommen hast oder den Freibetrag noch nicht ausgenutzt hast. Dann erhältst du nämlich bereits gezahlte Steuern zurück. Machen musst du die Steuererklärung für deine Investitionen alleine aber nicht.

- Freistellungsauftrag einrichten: um die 1.000 € Freibetrag im Jahr auf jeden Fall zu nutzen, kannst du bei deiner Bank oder dem Depot einen Freistellungsauftrag einreichten. Damit wird bis zu der erlaubten Grenze die Steuer gar nicht erst abgeführt. Vergisst du dies, kannst du das Geld nur über die Steuererklärung zurückerhalten.

- Ab und zu dein Wissen auf den aktuellen Stand bringen. Steuergesetze werden sich über die Jahre ändern. Deswegen solltest du Änderungen dazu verfolgen und nicht gleich wegklicken. P.S. unser Newsletter hält dich (maximal ein Mal im Monat) auf dem Laufenden.

Ein ETF der mindestens 50% aus Aktien besteht (also fast alle ETFs aus auf Rohstoffe oder Anleihen) genießt die Teilfreistellung. Die besagt, dass du nur auf 70% der Gewinne aus dem ETF eine Kapitalertragssteuer zahlen musst. Quasi 30% gratis 🎉

Rechenbeispiel: Würdest du 15.000 € Gewinn mit einem ETF (mit Teilfreistellung) machen, müsstest du normalerweise 2.558 € Steuern zahlen. Würdest du 15.000 € Gewinn mit einer einzigen Aktie (oder einem ETF ohne Teilfreistellung) machen, müsstest du 3.745 € Steuern zahlen.

Wichtige Erkenntnis

Auch die Steuern sind eigentlich einfach. In den meisten Fällen kannst du mit einer Steuererklärung nur gewinnen, musst sie aber nicht wegen der Investitionen machen. Und Freistellungsauftrag beim Depot einrichten!

Endgegner Börsencrash?

Nein. Zwar wirst du höchstwahrscheinlich mindestens einen Crash miterleben, bei einem diversifizierten Portfolio sollte dir das aber keine Sorgen bereiten. Die Weltwirtschaft im Ganzen erholt sich auch regelmäßig. Im Gegenteil:

- Börsencrash als Chance: du kannst in Zeiten des Crash mehr Aktien für das gleiche Geld kaufen (und machst das über den Sparplan automatisch). Hast du noch etwas Geld übrig, lohnt es sich, nachzuinvestieren.

- Portfoliogewichtung anpassen und den Sicherheitsbaustein reduzieren, sodass er wieder im eigentlichen Anteil ausmacht wie geplant.

- Du bist das Risiko – nicht der Crash: Das größte Risiko ist, dass du aus Angst dein Geld von der Börse nimmst – und dann den folgenden Aufschwung verpasst. Veranschauliche dir den MSCI World und vertraue auf dein gestreutes Portfolio. Nicht zu investieren ist riskanter – und ein sicherer Wertverlust deines Geldes.

Grün investieren

Mit einem weltweiten diversifizierten ETF investierst du auch in Rüstungskonzerne, Ölunternehmen und welche, die schlechte Arbeitsbedingungen in der Produktionskette haben. Kannst du das vermeiden?

Die Antwort darauf soll nachhaltiges Investieren bieten. Daher gibt es ESG-Kriterien. ESG steht für:

- Umwelt (Environmental),

- Soziales (Social) und

- Unternehmensführung (Governance).

Unternehmen und Finanzprodukte sollen anhand der Kriterien in den ESG-Kategorien in Bezug auf ihre Nachhaltigkeits- und Verantwortungsbemühungen bewertet werden.

Du erkennst diese ETFs am ESG oder SRI (Socially Responsible Investing) im Namen.

Wie entstehen nachhaltige ETFs?

Es gibt spezialisierte Rating-Agenturen, die Unternehmen anhand der ESG-Kriterien bewerten.

- Oftmals werden in ESG-ETFs dann die bestbewerteten Unternehmen in jeder Branche aufgenommen. Das heißt Best-in-Class.

- Oder es werden besonders kritische Branchen ausgeschlossen, so z. B. der FTSE ex Fossil Fuels (ohne fossile Brennstoffe) oder MSCI ex Controversial Weapons (keine kontroverse Waffen). Das heißt Negativkriterien.

- Oder es werden besonders positive Unternehmen ausgesucht. Beispielsweise im MSCI Women Leadership mit Unternehmen mit vielen Frauen in der Führungsetage. Das heißt Positivkriterien.

Wie auch im Buch „Das einzige Buch, das Du über Finanzen lesen solltest↗“ wird bei der Nachhaltigkeit oft der Fokus auf ESG gelegt. Der dahinterliegende Gedanke ist, dass schlechte Unternehmen nicht in das Portfolio kommen und dadurch an Wert verlieren.

Viel mehr Einfluss hat allerdings, was mit den Stimmrechten, die die Aktien haben, passiert. Stark vereinfacht gesagt, erhalten die Anbieter die Stimmrechte für deine ETFs. Und damit können Sie Einfluss auf die Unternehmensführung nehmen.

Black Rock, einer der größten ETF Anbieter, mit der Marke iShares stimmt dabei zu 76% gegen nachhaltige Entscheidungen. Besser machen es BNP Paribas, Robeco oder Amundi. Mehr dazu im Rating von der NGO ShareAction.

Mit der Auswahl des ETF-Anbieters hast du also einen einfachen Hebel für nachhaltige Finanzen.

Auch wo dein Geld auf dem Konto, dein Notgroschen oder Festgeld liegt, macht einen großen Unterschied. Warum sind nachhaltige Banken so wichtig?

Nachteile von nachhaltigen ETFs

- Weniger Diversifikation, insbesondere, wenn einige Branchen komplett ausgeschlossen werden

- Wirkliche Nachhaltigkeit nicht unbedingt gegeben. Wenn du den nachhaltigsten Ölkonzern (Best-of-Class) nimmst, ist das dann nachhaltig?

Vorteile von nachhaltigen ETFs

- Weniger schlecht fürs Gewissen. Auch, wenn es nicht perfekt ist, zeigt das Wachstum von nachhaltigen Geldanlagen, dass die Thematik stetig zunimmt. Das wiederum bietet den Anreiz, die Methoden zu verbessern.

- Mehr Rendite: Es gibt wissenschaftliche Evidenz, dass „nachhaltige“ ETFs mehr Rendite erwirtschaften, als ihre konventionellen Pendants.

So findest du deinen grünen ETF

- Suche dir zunächst den Basis Indes raus. Beispielsweise den MSCI World.

- Suche dann nach einer „nachhaltigen“ Alternative dazu. Z. B. indem du nach MSCI World ESG oder MSCI World SRI suchst

- Wähle dann vorzugsweise einen ETF von einem Anbieter, der durch das Stimmrecht die Unternehmen zu Nachhaltigkeit antreibt. Das sind zum Beispiel ETFs von BNP Paribas, Robeco oder Amundi.

Wichtige Erkenntnis

ESG, SRI und Co. sind höchsten oberflächlich Nachhaltig. Aber mit der Auswahl eines nachhaltigeren ETF-Anbieter kannst du einfach mehr Nachhaltigkeit ins Portfolio bringen.

Geld und Glück

Zum Abschluss noch ein Gedanke, der dir vielleicht im Kopf herumschwirrt. Geld allein macht nicht glücklich. Du lebst schließlich nicht, um einen Sparplan zu haben.

Das ist korrekt. Geld ist aber die Grundlage für deine Freiheit. Für die Entscheidungen eine Reise zu machen, den Job zu kündigen und einer Arbeit nachzugehen, die du sinnvoll findest. Oder dein Hobby auszuüben.

Ein finanzielles Polster und deine Altersvorsorge sind die Grundlage, dass du deine Träume nicht wegen fehlenden Geldes beerdigst. Geld kann dir Freiheit in Entscheidungen geben.

Ich hoffe, der Artikel hat dir gefallen und geholfen. Mich würde es insbesondere freuen, wenn du Nachhaltigkeit in deinen Finanzen mit bedenkst. Banken und Investitionen sind ein großer Hebel. Auf kinu.earth findest du viele Tipps zu nachhaltigen Finanzen und grünen Banken.

Viel Erfolg und Augen auf bei der Altersvorsorge

Philip von kinu.earth

Quellen, weiterführende Infos und Kleingedrucktes

Kommentare ()